50代は生命保険の見直しに最適な時期!検討すべきポイントを解説

50代のための 生命保険見直し方法

50代はライフスタイルが変化すると同時に、大きな病気のリスクも高くなる時期。そんなときこそ生命保険の見直しが必要です。この記事では50代向け生命保険の見直しポイントをご紹介します。

- 目次

- 50代向け生命保険見直しの8大ポイント

- 加入している生命保険の保障内容を確認する

- 入院・通院・がん・生活習慣病などの病気のリスクに備える

- 死亡リスクに備える

- 就業不能リスクに備える

- 介護のリスクに備える

- 老後の生活費に備える

- 保険期間を検討する

- 保険料を検討する

- 状況別50代の生命保険見直し方法

- 独身の場合

- 夫婦と子ども世帯の場合

- 夫婦のみ世帯や子どもが独立した世帯の場合

- 自営業・フリーランスの場合

- 50代の生命保険加入状況とは?

- 死亡保険金の平均金額は男性1,629万円・女性737万円

- 月額保険料の平均金額は男性約2.1万円・女性約1.5万円

- がん保険やがん特約の加入率は男性45.5%・女性49.2%

- まとめ・50代は生命保険見直しのベストタイミング

50代向け生命保険見直しの8大ポイント

50代はどんな世代だと思いますか?

イメージ

- 仕事ではある程度のキャリアを積んでいる

- 子どもが独立した・もう少しで独立する

- 定年後の生活を考え始める

- 知り合いで大きな病気になる人が増えてきた

こんなことを思い浮かべる人は多いのではないでしょうか?

ライフスタイルが変化しやすい50代は、生命保険を見直すのに最適な時期です。逆に、この段階で見直しをせずに放置してしまうと、無駄な保険料を払い続けたり、病気やケガをした際に満足な保障が受けられなかったりする可能性があります。

では、どのようなポイントに気をつけて見直しをすればよいのでしょうか?ここでは、50代向け生命保険見直しのポイントをご紹介します。

「定年後のセカンドキャリアへの行動開始は50代ですべき理由」

加入している生命保険の保障内容を確認する

ポイント1つ目は、加入している生命保険の保障内容を確認することです。生命保険は万一に備えるお守りのようなもの。加入時には保障内容をしっかり理解していても、数年経過するとどのような保障内容なのか忘れてしまう人は少なくありません。

見直しの基本は、保障内容の過不足を調整することです。つまり、現在の保障内容を把握していないと過不足がわかりません。まずは保障内容をしっかり確認することから始めてみましょう。

特に、以下のポイントはしっかり確認してください。

確認ポイント

- 保険料

- 保険期間

- 保険料払込期間

- 死亡保険金の有無・金額

- 入院や手術給付金の有無・金額

- 解約返戻金の有無

- その他給付金の有無・金額・時期 など

保険証券などを見ても保障内容がわからない場合は、保険会社から毎年郵送されてくる契約のご確認書類で確認してみましょう。それでもわからない場合は、保険会社に問い合わせることをおすすめします。

入院・通院・がん・生活習慣病などの病気のリスクに備える

ポイント2つ目は、病気のリスクに備えることです。医療保険に加入している人は多いと思いますが、現在の保障内容で50代が抱える病気へのリスクに備えられるか、再検討が必要です。

入院のリスクに備える

まずは、50代が抱えるリスクについて確認しておきましょう。以下は、厚生労働省が発表している2020年の入院患者の数です。(※1)

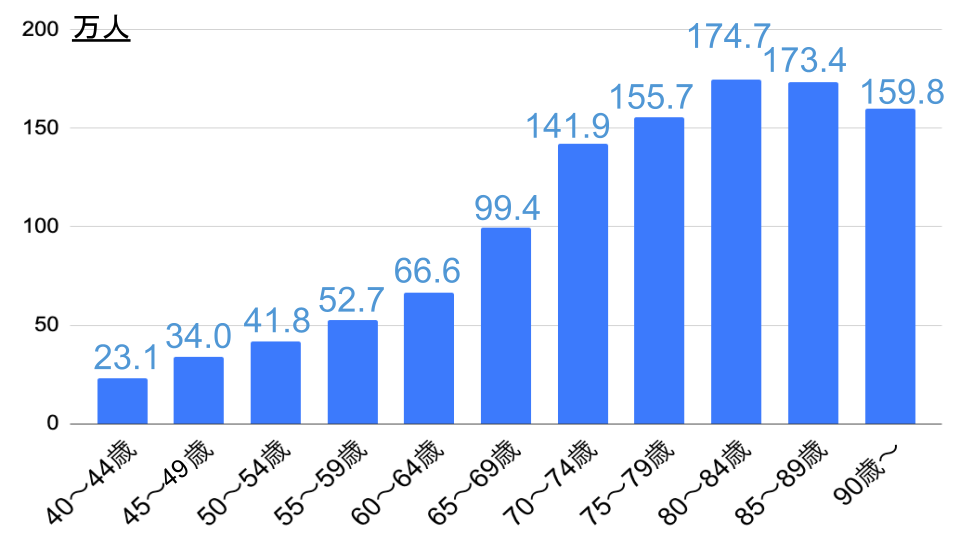

■年代別の入院患者数

※1:厚生労働省|令和2年(2020年)患者調査の概況・入院率を基に作成

50〜54歳の入院患者数は41.8万人、55〜59歳の入院患者数は52.7万人。その後も歳を重ねるごとに入院患者は増加する傾向にあることがわかります。

生命保険に加入する際には健康状態の告知が必要です。既往症や治療中の病気があると、希望通りの保障内容が準備できない可能性もあります。そのため、生命保険はできるだけ健康なうちに加入することが基本です。

特に、現在医療保険に加入していない人は、最低限の医療保障だけでも準備することをおすすめします。

また、すでに医療保険に加入している人も入院1日あたりの給付金額を増やすなど、医療保障を手厚くする検討をしてみましょう。

通院のリスクに備える

近年は、入院だけでなく通院のリスクに備えることも大切です。現在は、一昔前に比べて入院日数が短期化している傾向にあります。理由は、医療の進歩と国の医療費適正化政策のためです。

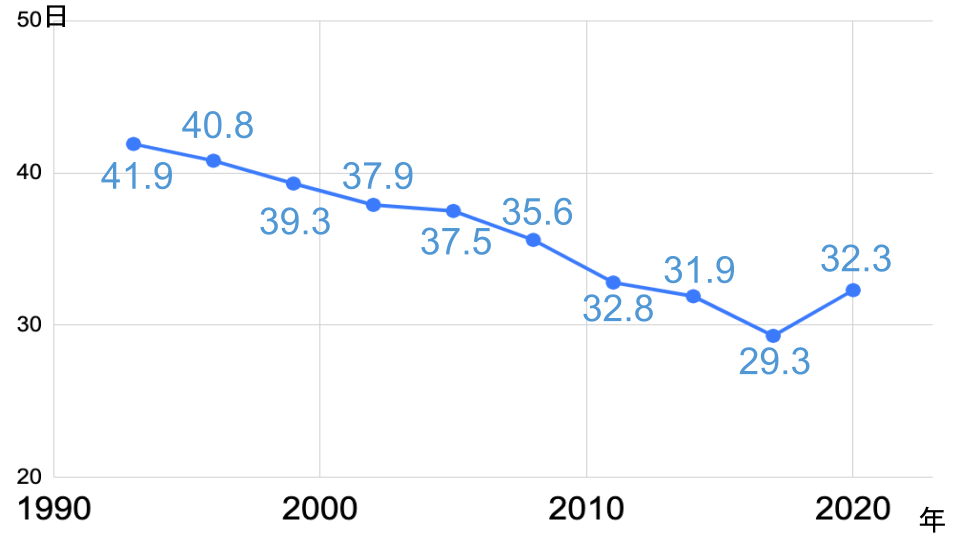

厚生労働省のデータからも、年々入院日数が短期化していることがわかります。(※1)

■退院患者の平均在院日数の推移

※1:厚生労働省|令和2年(2020年)患者調査の概況・入院率を基に作成

2020年の平均入院日数は32.3日。しかし、これは比較的入院が長期化するうつ病などの精神疾患やアルツハイマー病などの神経系疾患の影響が大きいためと考えられます。

例えば、がん(悪性新生物)の平均入院日数は19.6日。がんの治療でも入院日数を短くし、退院後は通院で治療を継続するのが現在の主流です。

退院後の通院治療が多い背景に合わせて、生命保険も変化しています。近年は、退院後の通院治療を保障する特約が増えてきているため、見直す際には通院治療の有無も検討してみましょう。

がんのリスクに備える

今や、日本人の2人に1人ががんになる時代。国立がん研究センターのがん情報サービスの調べによると、男性65.5%、女性51.2%ががんに罹患するといわれています。(※2)

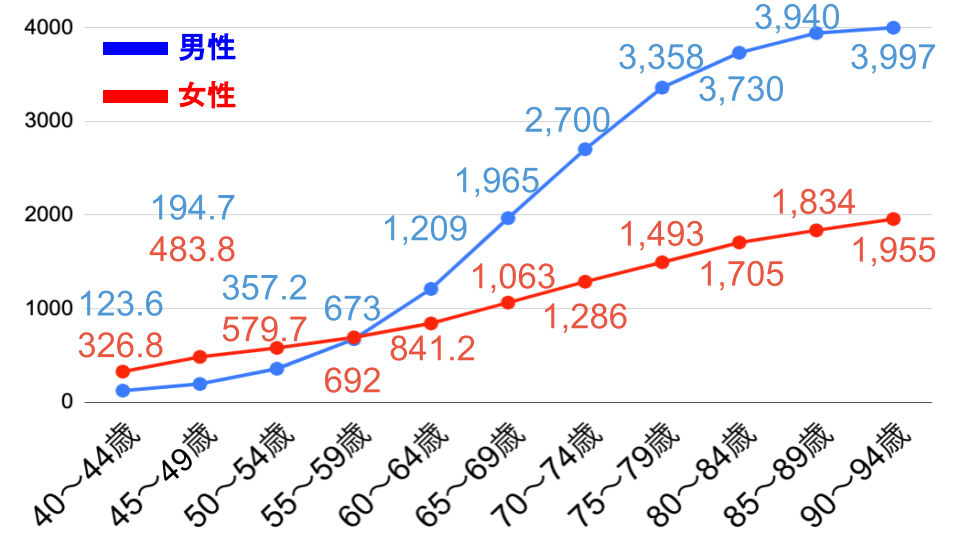

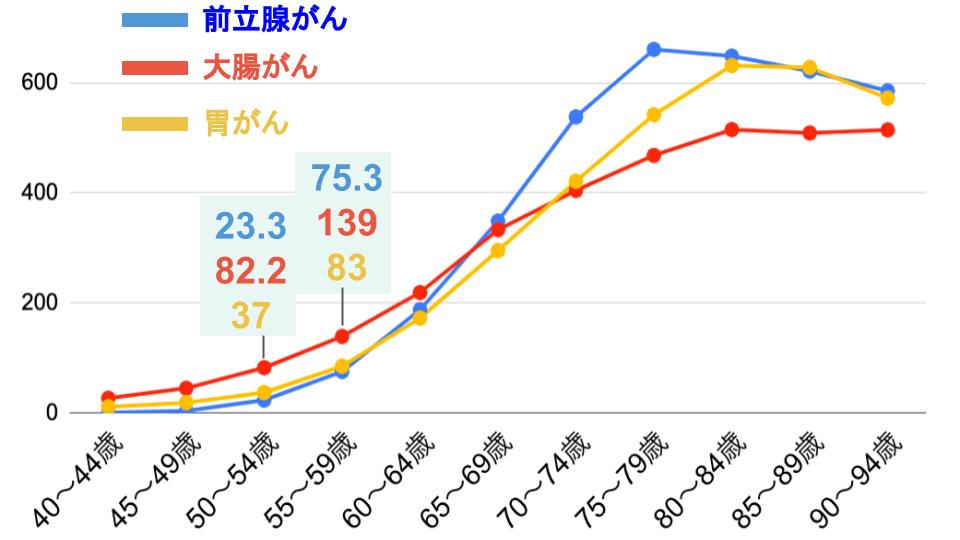

以下は、2019年の年代別がんの罹患率です。人口10万対とは「1年間に人口10万人あたり、がんと診断された例がいくつ見つかったか」という意味。例えば、357.2だった場合は、1年間のうち10万人あたり約357例のがんが新たに診断されたことを意味します。

■2019年|年齢別がんの罹患率(人口10万対)

※2:がん情報サービス|最新がん統計のまとめを基に作成

50〜54歳のがん罹患率は男性357.2、女性579.7。55〜59歳のがん罹患率は男性673、女性692。60代以降も年齢を重ねるに連れ、がん罹患率も上がることがわかります。

ちなみに、部位別のがん罹患率は以下の通りです。(※2)

順位 | 男性 | 女性 |

|---|---|---|

1位 | 前立腺 | 乳房 |

2位 | 大腸 | 大腸 |

3位 | 胃 | 肺 |

4位 | 肺 | 胃 |

5位 | 肝臓 | 子宮 |

※2:がん情報サービス|最新がん統計のまとめを基に作成

男性は50代から徐々にがんの罹患率が上がっていくことがわかります。

■2019年|男性の部位別がんの罹患率(人口10万対)

※2:がん情報サービス|最新がん統計のまとめを基に作成

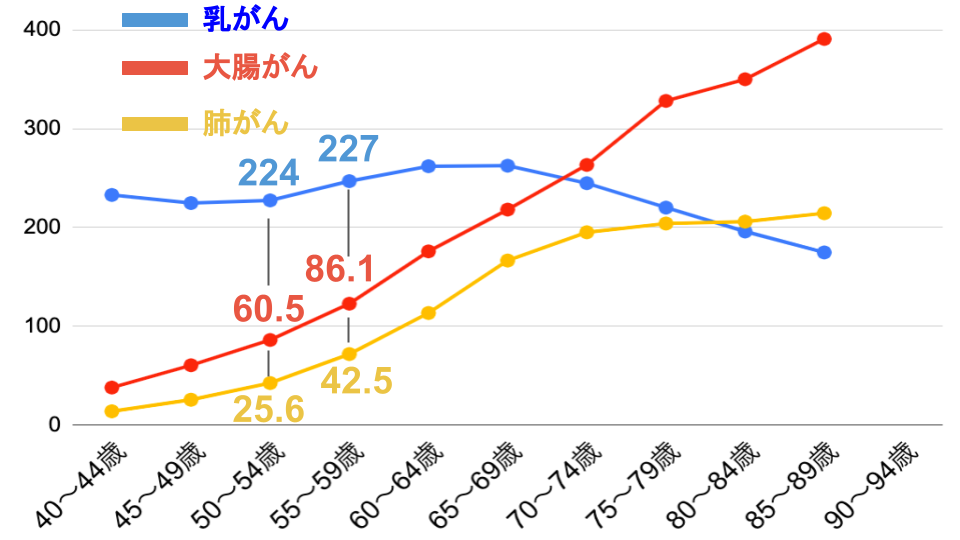

女性は40代から乳房がんが増え始め、50歳前後と60代後半でピークを迎えることがわかります。大腸がんと肺がんは50代から徐々に増え始める傾向にあります。

■2019年|女性の部位別がんの罹患率(人口10万対)

※2:がん情報サービス|最新がん統計のまとめを基に作成

高齢になるに連れがんの罹患率が上がり始めることを考慮すると、50代でがんに対する保障の見直しを検討する必要があります。

がんに罹患すると、治療のため休職し収入が減る可能性が考えられます。入院や手術、抗がん剤治療や放射線治療で多額の費用がかかることも考えられるでしょう。それらのリスクに備えるために、がん保険やがん特約は存在します。

がん保険やがん特約ではがんと診断された段階でまとまったお金を受け取れたり、入院治療はもちろん、日帰り治療の費用が保障されたりする商品があります。

現在がんの保障を準備していない人はがん保障の検討を、準備している人は現在の内容で問題ないかを確認してみましょう。

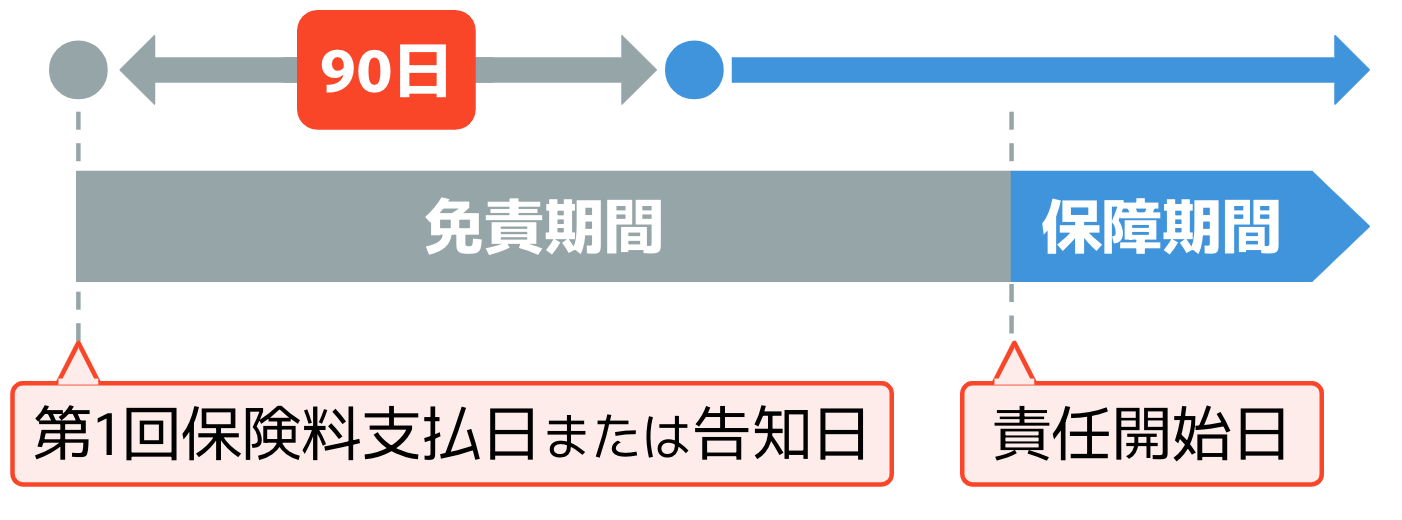

ただし、がん保険やがん保険には約90日間の免責期間があるため注意が必要です。がんの免責期間とは、保険会社が責任を免除される期間のこと。つまり、契約が成立したとみなされる日から90日以内にがんと診断されても給付金は受け取れません。

新たにがん保険やがん特約を付加する場合は、免責期間を考慮し、早めに申し込みを行いましょう。

がん保険は必要か?判断ポイントや加入するメリットを徹底解説!

生活習慣病のリスクに備える

生活習慣病とは、食事・運動・休養・喫煙・飲酒などの生活習慣が深く関与し、それらが発症の要因となる疾患の総称のこと。高齢者に多い高血圧症や糖尿病、心疾患なども生活習慣病の1つです。

厚生労働省のデータによると、50代以降の生活習慣病の状況は以下の通り。がんと同様に年齢を重ねるに連れ生活習慣病のリスクも高くなります。(※3)

年代 | 50〜59歳 | 60〜69歳 | 70歳〜 |

|---|---|---|---|

高血圧症 | 40.1% | 59.3% | 72.3% |

糖尿病の指摘を | 12.8% | 18.8% | 20.5% |

脂質異常症が | 17.0% | 28.0% | 32.9% |

※3:厚生労働省|年代別・世代別の課題を基に作成

そのため、保険料に余裕のある場合は、生活習慣病に備えることも大切です。保険商品により「生活習慣病特約」や「3大疾病特約」など名称は異なりますが、該当の疾病と判断された場合に給付金が受け取れる保障内容を検討してみましょう。

「血圧を下げる飲み物と高血圧の人向けの簡単飲み物レシピ【健康管理士監修コラム】」

「血圧を下げる食べ物と高血圧の人向けの簡単お料理レシピ【健康管理士監修コラム】」

死亡リスクに備える

ポイント3つ目は、死亡リスクに備えることです。生命保険の死亡保障とは、被保険者に万一のことがあった場合や高度障害状態になった場合に、保険金が受け取れる保障のことです。

50代以上の人が死亡リスクに備えるためには、まず、葬儀費用と配偶者の生活費を補えるかどうかをポイントに検討してみましょう。

ちなみに、2024年の葬儀費用総額の平均は118.5万円。(※4)2021年の国民年金の平均受給月額は56,316円、厚生年金の平均受給月額は143,973円です。(※5)

葬儀費用も老後の生活費も人により異なるため一概にいくら必要とは言い切れませんが、予想がつかない場合は平均額を参考に死亡リスクを考えてみてはいかがでしょうか?

なお、独身者や既婚者などの状況別の見直し方法は、後ほど詳しくご紹介します。

※4:株式会社鎌倉新書|第6回お葬式に関する全国調査(2024年)

※5:厚生労働省|令和4年度厚生年金保険・国民年金事業の概況

就業不能リスクに備える

ポイント4つ目は、就業不能リスクに備えることです。就業不能とは、病気やケガのため働けなくなる状態のこと。

保険会社では、60日もしくは180日間所定の就業不能状態になった場合、給付金が受け取れる就業不能保険や所得補償保険(特約)を販売しています。

働けなくなったら収入が途絶えてしまうような個人事業主やフリーランスの人は、特に検討してみる価値はあるでしょう。

介護のリスクに備える

ポイント5つ目は、介護のリスクに備えることです。当然ですが、介護状態になるリスクは年齢を重ねるごとに上がります。

要支援・要介護認定を受ければ国の介護保険制度は利用できますが、介護サービスを受けるためには費用の1割(一定以上所得がある人は2割もしくは3割)を負担する必要があります。

また、1割負担で利用できる上限金額は介護度により定められており、上限を超えた費用は全額自己負担です。

「今さら聞けない!介護保険制度とは?仕組みや保険料を徹底解説!」

万一、介護が必要な状態になったとき、家族ではなく施設の人にお世話をお願いしたいと考える人もいるでしょう。しかし費用面の折り合いがつかず、希望通りのケアが望めない人が多いのも今の現状です。

そのため、50代で生命保険の見直しをする場合は、介護保障特約や介護保険を検討することもおすすめです。

介護保険では、保険会社が定める所定の介護状態と判断された場合、一時金が受け取れたり給付金が受け取れたりするため、介護費用の負担が軽減されます。そのため、自分の希望のケアが行える可能性が高くなるでしょう。

老後の生活費に備える

ポイント6つ目は、老後の生活費に備えることです。50代になると、定年後の生活を考え始める人が多いでしょう。

総務省統計局のデータによると、65歳以上世帯の1ヶ月の収入の平均額は、夫婦のみ世帯で246,237円、単身世帯で134,915円。収入のうち約9割は年金収入です。(※6)

一方、支出の平均月額は、夫婦のみ世帯で236,696円、単身世帯で143,139円。支出と収入が同等、もしくは収入が不足していることがわかります。また、この支出額は一般的な生活をした場合です。旅行などのレジャーや病気への備えが必要な場合はさらに不足することが予想されます。

そのため、余裕ある老後を過ごしたいと考えている人は、50代のうちから老後の生活費に備える必要があるのです。

まずは、今後自由に使える貯蓄額と将来の年金受給額を確認してみましょう。その上で、不足している費用を準備することが大切です。

生命保険で老後の生活費を準備する場合は、終身死亡保険や個人年金保険がおすすめです。終身死亡保険は万一のときの保障はもちろん、貯蓄性もある保険です。

終身保険は掛け捨てタイプではないため、途中解約しても返戻金が受け取れます。保険料の払い込みが終了した後は、解約返戻金が既払込保険料を上回る商品もあります。

ただし、解約する時期によっては元本割れしてしまう可能性もあるため、基本的には長期間継続する考えの人におすすめです。

個人年金保険とは、支払った保険料を将来受け取る年金の原資として積立するタイプの保険のこと。基本的には払込保険料より年金総額の方が増える商品が多いため、貯蓄性保険として人気があります。

ただし、年金という仕組み上、加入可能な年齢の上限は60〜70歳程度が一般的です。年齢を重ねるに連れ、毎月の保険料も高い設定しかできなくなってしまう上、受取率も下がるため、できるだけ早めの加入がおすすめです。

また、近年は外貨建ての貯蓄型保険も人気があるため、選択肢の1つにいれてみるのもいいかもしれません。

「年金受給額を増やす方法7箇条!国民年金や厚生年金の仕組みも」

「50代から始める積立NISAのススメ|新制度との違いもご紹介!」

「個人年金保険とは?わかりやすく解説!入らない方がいいって本当!?」

保険期間を検討する

ポイント7つ目は、保険期間を検討することです。生命保険は主に以下の2種類の保険期間があります。

生命保険の保険期間

- 定期タイプ:「10年間」や「80歳まで」など、あらかじめ保障期間が定められている保険

- 終身タイプ:生存している限り保障が続く保険

まずは、加入している保険の保険期間を確認してみましょう。定期タイプは以下のポイントが重要です。

定期タイプの確認ポイント

- 更新する場合は何歳まで更新可能なのか

- 更新後の保険料はいくらか

例えば、更新可能年齢が90歳の医療保険に加入している人が一生涯の保障を準備したいと考える場合は、早い段階で終身タイプの医療保障を準備することが重要です。

現在加入している契約を基に見直しや転換ができない場合は、新たな保険に加入することも1つの方法でしょう。

ちなみに、定期タイプと終身タイプの保険料はそれぞれ以下の特徴があります。

定期タイプ | 終身タイプ |

|---|---|

|

|

契約年齢が同じの場合、終身タイプより定期タイプの方が保険料は安いですが、更新するたびに保険料は上がります。

特に、60歳以降になってからの定期タイプの保険料の上がり幅は大きいため、将来的に負担が大きくなる可能性も考えられます。50代から保険を長期的に継続する予定の人は、終身タイプの方が保険料総額を抑えられる可能性は高いでしょう。

終身タイプに加入している人は以下のポイントを確認してみましょう。

定期タイプの確認ポイント

- 保険料の払込期間はいつまでか

- 払込期間が終了するまで保険料が払い続けられるか

注意すべきなのは終身払い。払込期間が「終身」になっている場合は、生存している限り保険料の支払いが続くという意味です。

保険料を検討する

ポイント8つ目は、保険料を検討することです。必要だと思う保障内容を全て含めた生命保険に見直しできれば理想的ですが、保険料が高くなり過ぎると家計を圧迫してしまう可能性があります。

保険料が予算オーバーになってしまった場合は、まず優先順位を検討してみましょう。優先順位を考える際に重要なのは、現在〜10年先程度の間で必要な保障を考えること。

生命保険は万一に備えるためのものです。まずは今、必要な保障内容を準備することを優先してください。

その他に保険料を下げる方法には、減額や払済保険、延長保険などがあります。

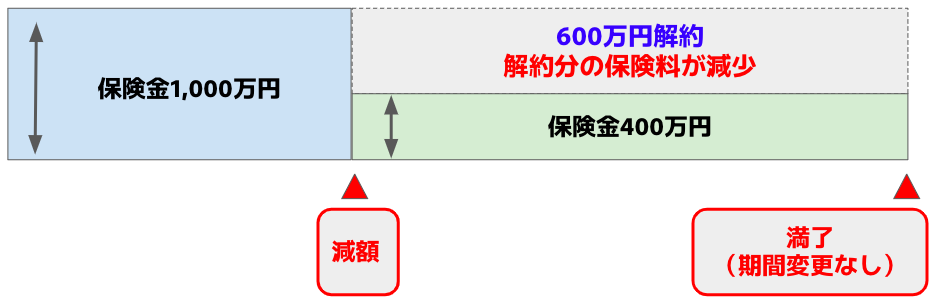

減額する

減額とは、保険契約の一部を解約し、保障額を減らすことです。解約した分保険料は安くなり、解約返戻金が受け取れるケースもあります。

例えば1,000万円の死亡保障を400万円に減額した場合、600万円の保険金は解約され、その分保険料が安くなります。

他の保障内容はそのままにして死亡保障のみ少なくしたい場合や、解約返戻金を受け取りたい人におすすめの方法です。

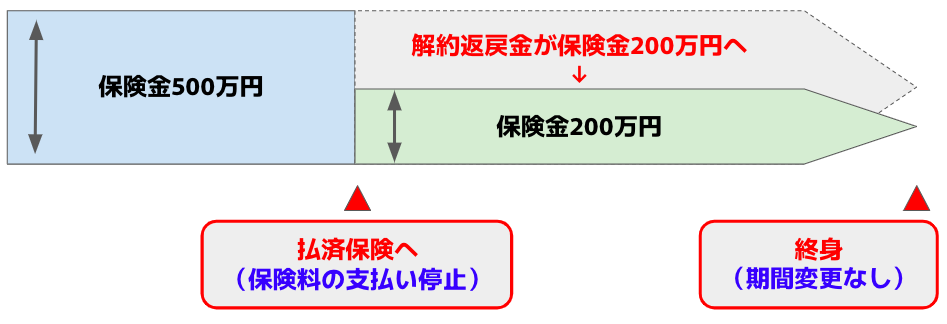

払済保険にする

払済保険とは、申し出があった段階の解約返戻金の範囲内で保障額を変更して、保険料の支払いを停止する制度のこと。保険期間は変わりません。

払済保険は解約返戻金が発生する貯蓄型の生命保険のみ利用可能。保険を解約することなく保険料の支払いを止められることがメリットです。

ただし、付加していた特約は消滅します。例えば、死亡保険に医療保障特約を付加している契約を払済にした場合、医療保障はなくなってしまうため注意しましょう。

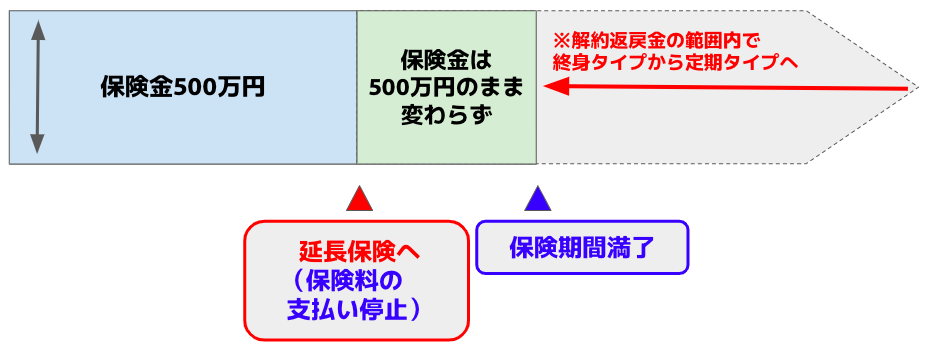

延長保険にする

延長保険とは、申し出があった段階の解約返戻金の範囲内で保険期間を変更して、保険料の支払いを停止する制度のこと。終身死亡保険を延長保険にした場合、保障期間が定められている定期保険に変わります。なお、保険金額は変わりません。

延長保険も解約返戻金が発生する貯蓄型の生命保険のみ利用可能。保険を解約することなく保険料の支払いを止められることがメリットです。

ただし定期保険になってしまうため、給付金や保険金の受け取り事由に該当せずに保険期間が終了した場合は、保険料は掛け捨てになるため注意が必要です。また、払済保険と同様、付加している特約は消滅します。

<自分に合ったプランを調べられる生命保険のおすすめ商品を紹介している外部参考サイト>

状況別50代の生命保険見直し方法

生命保険の必要性は、被保険者の置かれている状況により大きく異なります。ここでは、独身者や既婚者など、状況別の生命保険見直し方法をご紹介します。

独身の場合

独身の場合は扶養家族がいないため、死亡保障はそれほど大きくなくても問題ありません。葬儀費用として100〜200万円程度準備しておけば安心できるでしょう。

手厚くしたいのは、以下の保障です。

独身の場合のポイント

- 入院・手術の保障

- がんの保障

- 就業不能の保障

- 介護の保障

- 老後資金への備え

保険期間は、保険料が変わらない終身タイプがおすすめです。

夫婦と子ども世帯の場合

夫婦と子ども世帯の場合は、世帯主の万一に備えることが優先事項です。もちろん、介護や老後資金への備えも必要ですが、子どもが独立するまでは以下のポイントを手厚く準備しましょう。

夫婦と子ども世帯の場合のポイント

- 入院・手術の保障

- がんの保障

- 死亡保障

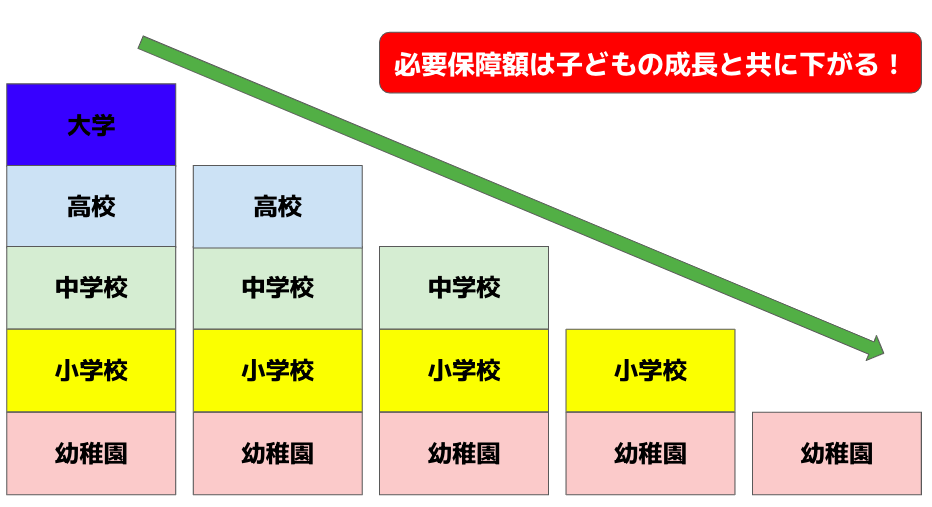

すでに死亡保障を準備している人は、死亡保険金の金額を見直してみましょう。特に長年見直しをしていない人は、死亡保障の金額が大きいままになっている可能性があります。

世帯主に万一のことがあった場合、残された家族に必要な金額を必要保障額といいますが、子どもがいる世帯の必要保障額は年々減少します。

保険料を無駄にしないためにも、子どもの成長に合わせ、死亡保障額の見直しを行いましょう。

同時に、50代からリスクが高くなる病気への保障を手厚くすることも大切です。

保険期間は医療保障も死亡保障も終身タイプがおすすめですが、保険料が高くなりがち。そのため、子どもが独立するまでの期間のみ定期タイプで保険料を抑え、独立後は終身タイプに変更することがおすすめの方法です。

夫婦のみ世帯や子どもが独立した世帯の場合

夫婦のみ世帯や子どもが独立した世帯の場合、まずは死亡保障を見直してみましょう。大きな死亡保障がある人は減額することがおすすめです。特別な理由がない限り、自分たちの葬儀費用を残す程度で問題ありません。

死亡保障を減らした分は、以下のポイントに変更して保障を手厚くしましょう。

夫婦のみ世帯や子どもが独立した世帯の場合のポイント

- 入院・手術の保障

- がんの保障

- がんの保障

- 老後資金への備え

保険期間は、保険料が変わらない終身タイプがおすすめです。

自営業・フリーランスの場合

自営業やフリーランスの場合、会社員より公的保障が少ないことが心配要素です。例えば、病気やけがのための休職で十分な報酬が受けられない場合に支給される傷病手当金や、国民年金の上乗せ部分である厚生年金は、自営業の人にはありません。

そのため、自営業の人は以下のように生命保険などで万一に備える必要性が高くなります。

自営業・フリーランスの場合のポイント

- 入院・手術の保障

- がんの保障

- 就業不能の保障

- 老後資金への備え

保険期間は可能であれば終身タイプがおすすめですが、家族構成などにより定期タイプも取り入れうまく調整することがポイントになるでしょう。

<保険の情報が豊富な外部参考サイト>

保険の悩みや疑問に保険のプロが答えてくれる保険特化型Q&Aサービス「ほけん知恵袋」

50代の生命保険加入状況とは?

生命保険の必要性は状況によって異なります。そうはいっても、同じ年代の人がどのような保険に加入しているのか気になる人は多いでしょう。

ここでは、50代の生命保険加入状況をご紹介します。

死亡保険金の平均金額は男性1,629万円・女性737万円

生命保険文化センターのデータによると、2022年の50代の死亡保険加入率は70.1%です。では、死亡保険金の平均金額はいくらぐらいなのでしょうか?

死亡保険金の平均金額

- 50代男性:1,629万円

- 50代女性:737万円 (※8)

50代前半はまだ子どもが独立していない世帯も多いためか、大きな死亡保障を準備している世帯が多いことがわかります。

※8:生命保険文化センター|2022(令和4)年度生活保障に関する調査

月額保険料の平均金額は男性約2.1万円・女性約1.5万円

次に、月額保険料の平均金額を確認してみましょう。

月額保険料の平均金額

- 50代男性:21,250円

- 50代女性:15,833円(※8)

意外と高いと感じる人もいるかもしれませんが、この保険料には死亡保険や医療保険の他、個人年金保険や学資保険などの貯蓄型保険の保険料も含まれています。貯蓄も含めた保険料と考えると、納得できる金額だと思う人も多いのではないでしょうか?

※8:生命保険文化センター|2022(令和4)年度生活保障に関する調査

がん保険やがん特約の加入率は男性45.5%・女性49.2%

最後にがんに対する保障の加入率を確認してみましょう。

がん保障の加入率

- 50代男性:45.5%

- 50代女性:49.2%(※8)

わずかですが、男性より女性の加入率が多い結果でした。女性は40代から乳がんになる確率が高くなるため、早めに備える人が多いためかもしれません。

※8:生命保険文化センター|2022(令和4)年度生活保障に関する調査

まとめ・50代は生命保険見直しのベストタイミング

生命保険を見直しするベストタイミングは、ライフスタイルが変化する時期です。忙しくて自分のことを考える暇がなかった人も、50代を迎えると自分に費やす時間が増えてくる人も多いのではないでしょうか?

人生100年時代。充実したシニアライフを送れるよう、今のうちに備えておきましょう。

参考資料

この記事の監修者

岡地 綾子 【ファイナンシャル・プランナー】

2級ファイナンシャル・プランニング技能士。 年金制度や税金制度など、誰もが抱える身近な問題の相談業務を行う。 得意分野は、生命保険・老後の生活設計・教育資金の準備・家計の見直し・相続など。