地震保険料控除とは|所得税・住民税がいくら戻るかわかりやすく解説!

年末調整・確定申告の 地震保険料控除でいくら戻る?

毎年年末近くになると気になることの1つが年末調整や確定申告。毎年の確定申告や年末調整で「地震保険料控除」を申請することで、所得税や住民税が軽減されることをご存じでしょうか? とはいえ、「控除の上限はいくら?」「どのくらい戻るの?」「申請の仕方が難しそう…」と感じる人も多いかもしれません。 この記事では、地震保険料控除の仕組みや対象となる契約、控除額の上限額や実際にいくら戻るのかの計算例、そして申請の流れまでをわかりやすく解説します。

- 目次

- 地震保険料控除とは?

- 地震保険料控除とは地震保険料の金額に応じて所得控除を受けられる制度

- 対象となる保険契約は火災保険・家財保険の地震保険料部分

- 控除額の上限は所得税5万円・住民税2.5万円

- 経過措置の対象となる旧長期損害保険料とは

- 地震保険料控除の確定申告でいくら戻る?所得税の計算方法

- ①地震保険料の控除額を確認する

- ②課税対象となる所得金額を算出する

- ③所得税額を計算する

- 地震保険料控除の申請方法

- 地震保険料控除証明書を準備する

- 必要事項を記入する・入力する

- 税務署もしくは勤務先に提出する

- 地震保険料控除に関するQ&A

- 地震保険料を5年一括払いした場合でも毎年控除される?

- 地震保険料控除は契約者が本人以外でも受けられる?

- 地震保険料控除証明書はいつ届く?

- まとめ・地震保険料控除で簡単な節税対策を!

地震保険料控除とは?

まずは、地震保険料控除がどのような制度なのかを確認していきましょう。

地震保険料控除とは地震保険料の金額に応じて所得控除を受けられる制度

地震保険料控除とは、地震保険に加入している人が支払った保険料の金額に応じて所得控除を受けられる制度のこと。2006年度の税制改正から開始され、地震保険は所得控除の対象になりました。

地震保険料控除を利用すると課税対象となる所得金額が減り、所得税や住民税の負担が軽減される効果があります。

対象となる保険契約は火災保険・家財保険の地震保険料部分

対象となる保険契約は、火災保険や家財保険の地震保険料部分です。

地震保険料控除の対象となる保険契約

- 保険契約者が所有する建物や家財を対象とした地震保険契約

- 契約者と共にする配偶者や親族が所有する居住用の建物・家財を対象とした地震保険契約

かつては「損害保険料控除」という制度がありましたが、2006年の税制改正で廃止されました。現在は、火災保険そのものの保険料は原則として所得控除の対象外となり、地震保険部分のみが控除対象となっています。

さらに、建物だけでなく家具や家電などを保障する家財保険も地震保険料控除の対象です。

「家財保険付きの火災保険」に地震特約がついている場合、地震に関する部分の保険料が控除の対象になります。

地震保険料控除の対象にならない保険契約

地震保険料控除は、住居として常に使用していない別荘や空き家、店舗や事務所として利用している建物の居住部分以外は対象外になるため、注意しましょう。

ただし、「店舗併用住宅」であっても住居部分の面積が全体の90%以上を占める場合は、支払った地震保険料の全額を地震保険料控除の対象にすることが可能です。

支払った保険料が地震保険料控除の対象となるか否かは、毎年10月頃に保険会社から届く「地震保険料控除証明書」で確認可能。地震保険料控除証明書には、控除の対象となる金額が記載されています。

年末調整や確定申告の際に必要な書類のため、届いたら大切に保管しておきましょう。

控除額の上限は所得税5万円・住民税2.5万円

地震保険料控除は、所得税と住民税の両方に適用される控除制度です。つまり、地震保険に加入して保険料を支払っている人は確定申告や年末調整を行うことにより、所得税・住民税の負担が軽減されることになります。

控除額は支払った保険料の金額によって異なり、それぞれ上限額が定められています。以下の表で、所得税・住民税それぞれの控除額を確認しておきましょう。

■地震保険料控除の金額

年間支払保険料 | 控除額 | |

|---|---|---|

所得税 | 50,000円以下 | 支払金額の全額 |

50,000円超 | 一律50,000円 | |

住民税 | 50,000円以下 | 支払金額の1/2 |

50,000円超 | 一律25,000円 |

たとえば、年間の地震保険料を30,000円支払っている場合は、所得税では30,000円全額が控除対象、住民税では半額の15,000円が控除対象となります。

仮に所得税率が20%の場合、所得税分だけで約10,000円の節税効果が得られることになり、住民税を含めると、トータルで年間1万円〜1.5万円程度が軽減される計算になります。

地震保険料控除は少額でも確実に税負担を減らすことができる制度のため、支払額や上限を把握し、確定申告や年末調整の際にしっかり申請しましょう。

経過措置の対象となる旧長期損害保険料とは

旧長期損害保険とは、1996年以前に販売されていた長期間契約型の損害保険のこと。当時は、契約期間が10年以上の火災保険や傷害保険が販売されていました。

しかし、2006年の税制改正により損害保険料控除は廃止され、現在の地震保険料控除制度に移行されています。

とはいえ、当時すでに契約していた長期の損害保険については、すぐに不利にならないように経過措置が設けられており、経過措置の対象となる契約であれば、現在でも地震保険料控除と同様に所得控除を受けられるようになっています。

対象となる条件

以下のすべての条件を満たしている旧契約が、経過措置の対象になります。

経過措置の対象となる条件

- 2006年12月31日までに契約を締結している

- 保険期間の始期日が2007年1月1日以降ではない

- 保険期間が10年以上あり、満期返戻金などのある契約である

- 2007年1月1日以降に契約内容の変更をしていない

上記の条件をすべて満たしている契約は、旧長期損害保険料控除が利用可能です。

ただし、控除額は現在の地震保険料控除の金額とは異なるため、注意が必要です。

控除額

旧長期損害保険料控除の金額は以下の通りです。

■旧長期損害保険料控除の金額

年間支払保険料 | 控除額 | |

|---|---|---|

所得税 | 10,000円以下 | 支払金額の全額 |

10,000円超 | 支払金額×1/2 | |

20,000円超 | 15,000円 | |

住民税 | 5000円以下 | 支払金額の全額 |

5,000円超 | 年間支払保険料×1/2 | |

15,000円超 | 一律10,000円 |

現在の地震保険料と旧長期損害保険料の両方を支払っている場合の控除額は以下の通りです。

■現在の地震保険料と旧長期損害保険料の両方を支払っている場合の控除額

地震保険料 | 控除額 | |

|---|---|---|

所得税 | 50,000円以下 | 保険料の合計額 |

50,000円超 | 50,000円 | |

住民税 | 25,000円以下 | 保険料の合計額 |

25,000円超 | 25,000円 |

旧長期損害保険料の経過措置は、あくまで2006年の年末までの契約を保護するための暫定制度です。契約内容を変更したり更新した場合は経過措置の対象外となり、控除は受けられなくなるため注意しましょう。

保険会社から発行される地震保険料控除証明書に「旧長期損害保険料控除」と明記されていれば、旧長期損害保険料控除の対象になります。

地震保険料控除の確定申告でいくら戻る?所得税の計算方法

地震保険料控除を確定申告で申請すると、所得税や住民税が軽減され、実際に税金が戻る場合があります。ここでは、いくら戻るのかを例を使って確認していきましょう。

前提条件

年間の地震保険料:3万円

契約期間:1年

年収:800万円

①地震保険料の控除額を確認する

まず、保険会社から届く「地震保険料控除証明書」に記載されている年間の支払保険料を確認しましょう。

前提条件では、年間保険料が3万円のため控除額は全額の3万円になります。

②課税対象となる所得金額を算出する

次に、課税対象となる所得から控除額を差し引きます。

前提条件の人の年収は800万円。この人の課税所得を仮に620万円とした場合、「620万円 −地震保険料控除3万円」=617万円が最終的な課税所得となります。

③所得税額を計算する

最後に、所得税の速算表を使って、税額を計算します。

■所得税の税率

課税所得金額 | 税率 | 控除額 |

|---|---|---|

1,000円〜 | 5% | 0円 |

1,950,000円〜 | 10% | 97,500円 |

3,300,000円〜 | 20% | 427,500円 |

6,950,000円〜 | 23% | 636,000円 |

9,000,000円〜 | 33% | 1,536,000円 |

18,000,000円〜 | 40% | 2,796,000円 |

40,000,000円 | 45% | 4,796,000円 |

課税所得617万円の場合の税率は20%、控除額は427,500円のため、所得税は「6,170,000円×20%−427,500円」=806,500円になります。

なお、地震保険料控除を申請しなかった場合の税額は「6,200,000円×20%−427,500円」=812,500円。つまり、確定申告によって約6,000円が還付されることになります。

住民税にも控除が反映される

地震保険料控除は、所得税だけでなく住民税にも適用されます。

住民税の控除額は、上限25,000円として、支払金額の1/2が基本です。今回の例では、3万円の半分である15,000円が住民税控除の対象となり、住民税の軽減分は翌年の住民税額に反映されます。

地震保険料控除の申請方法

地震保険料控除を受けるためには、確定申告または年末調整で申請手続きを行う必要があります。申請を忘れてしまうと、所得税・住民税の軽減を受けられないため、毎年しっかり申請を行いましょう。

ここでは、地震保険料控除の申請手順を3つのステップで解説します。

地震保険料控除証明書を準備する

まずは、保険会社から届く「地震保険料控除証明書」を準備しましょう。

地震保険料控除証明書は毎年10月以降に保険会社から郵送されることが多く、電子証明書として送られてくる場合もあります。電子証明書の場合は、内容が記録された二次元コード付きの印刷書面でも提出可能です。

地震控除証明書は重要な書類のため、届かない場合は加入している保険会社に再発行を依頼しましょう。

必要事項を記入する・入力する

次に、必要事項を記入します。申請方法は「確定申告」と「年末調整」で異なります。

確定申告の場合は確定申告書に記入・e-Taxに入力する

自営業や副業をしている人などの自分で確定申告を行う人は、確定申告書の地震保険料控除の欄に金額を記入します。

なお、確定申告書は国税庁のホームページからダウンロード可能です。

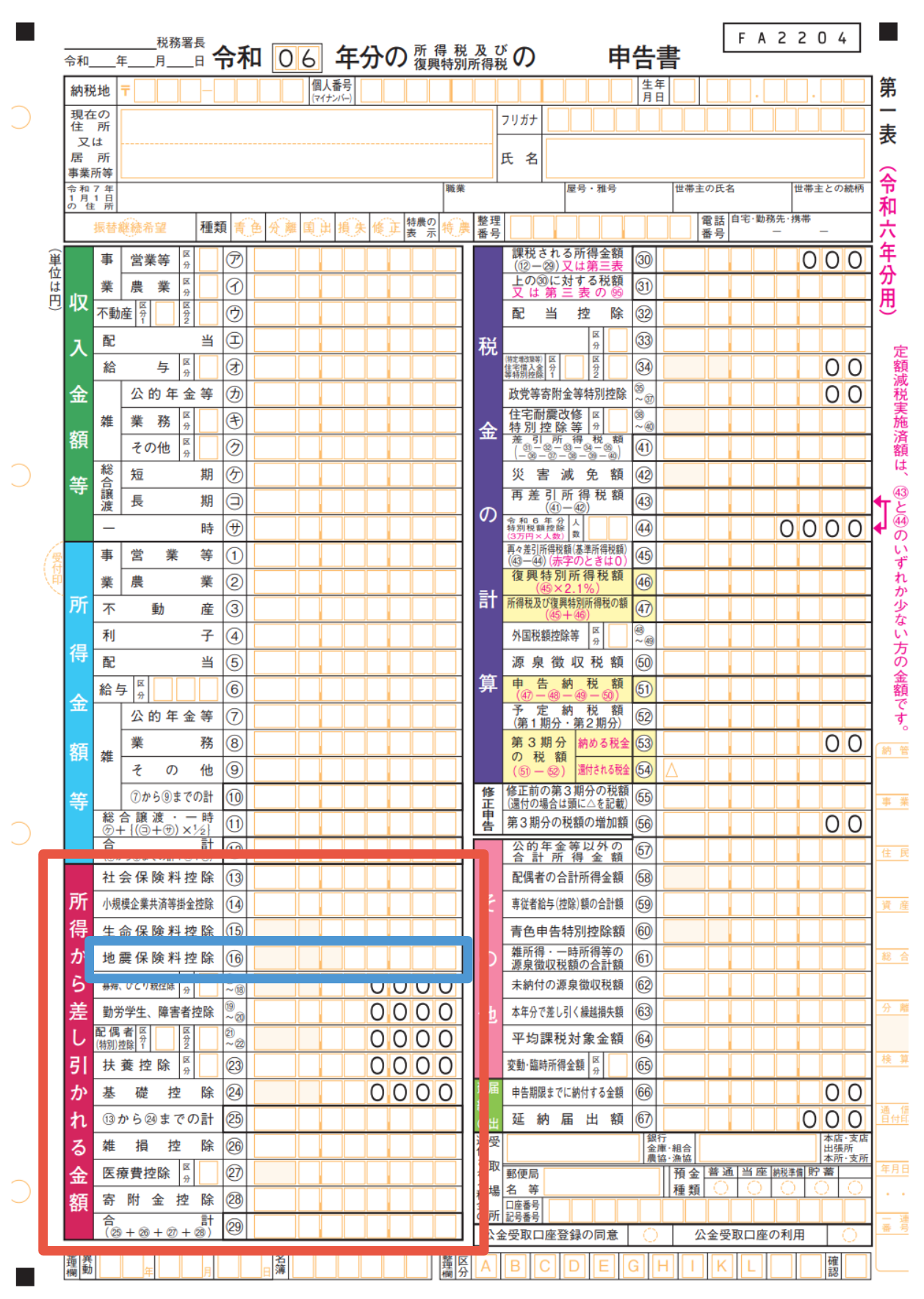

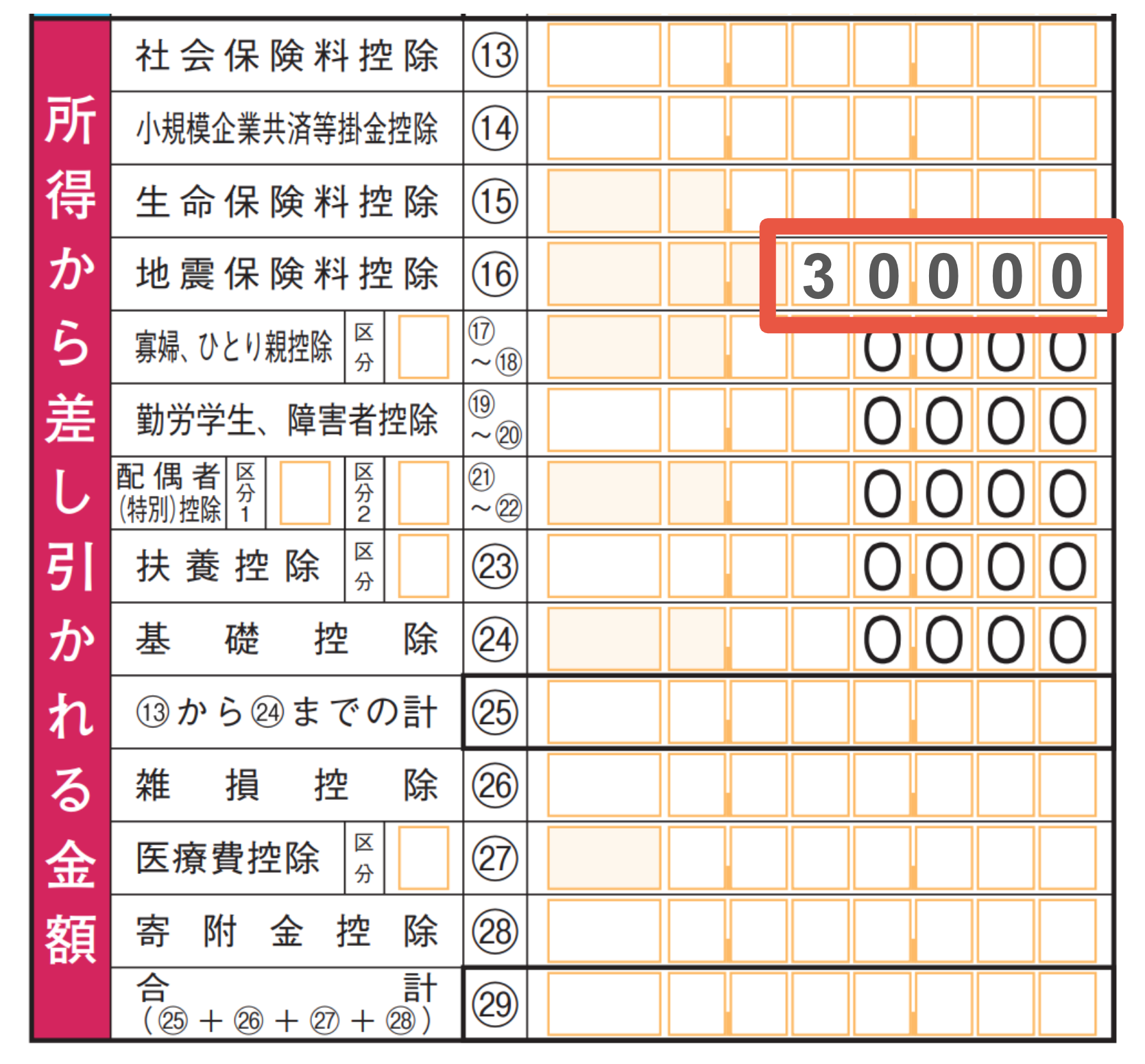

■確定申告書第一表

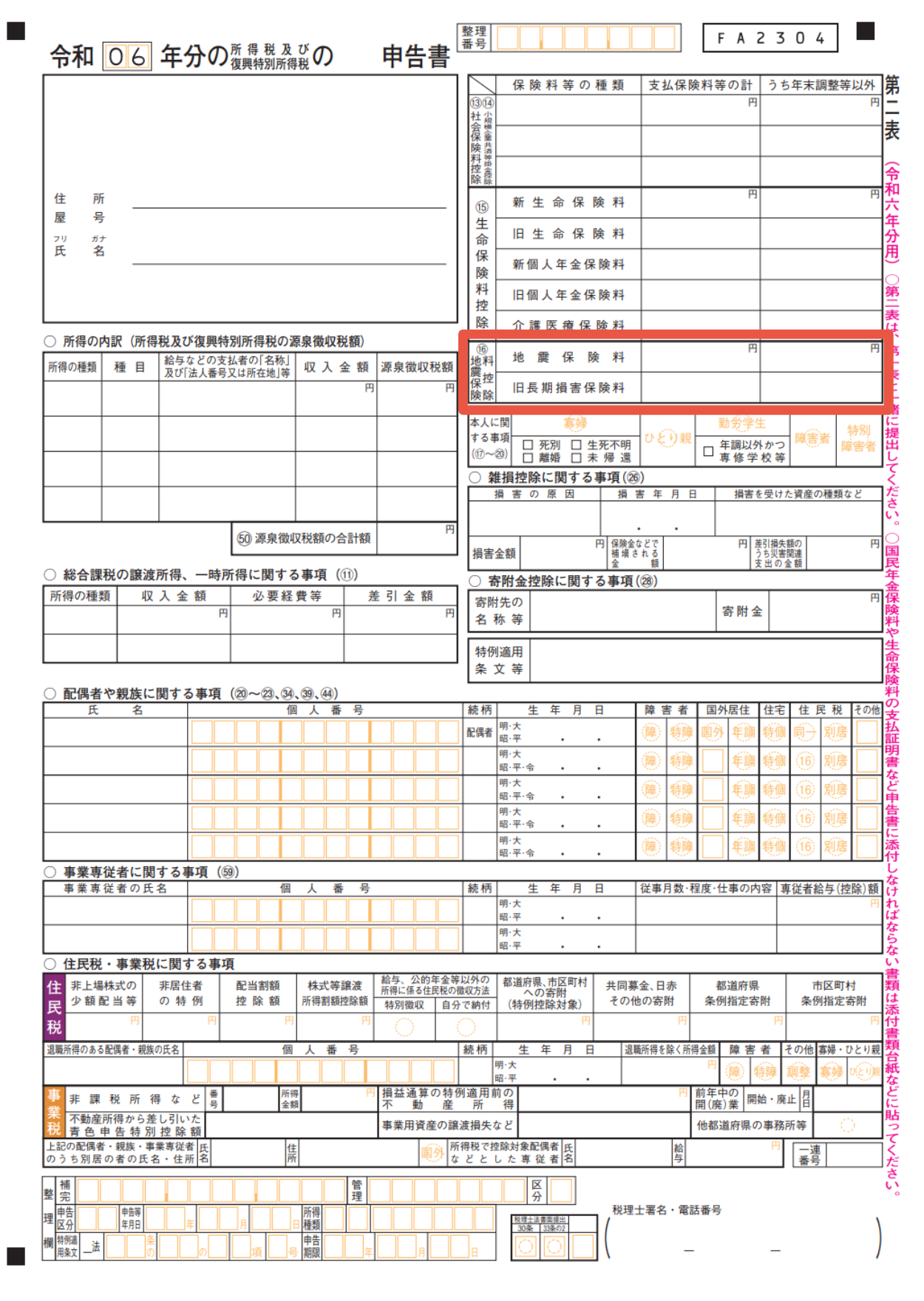

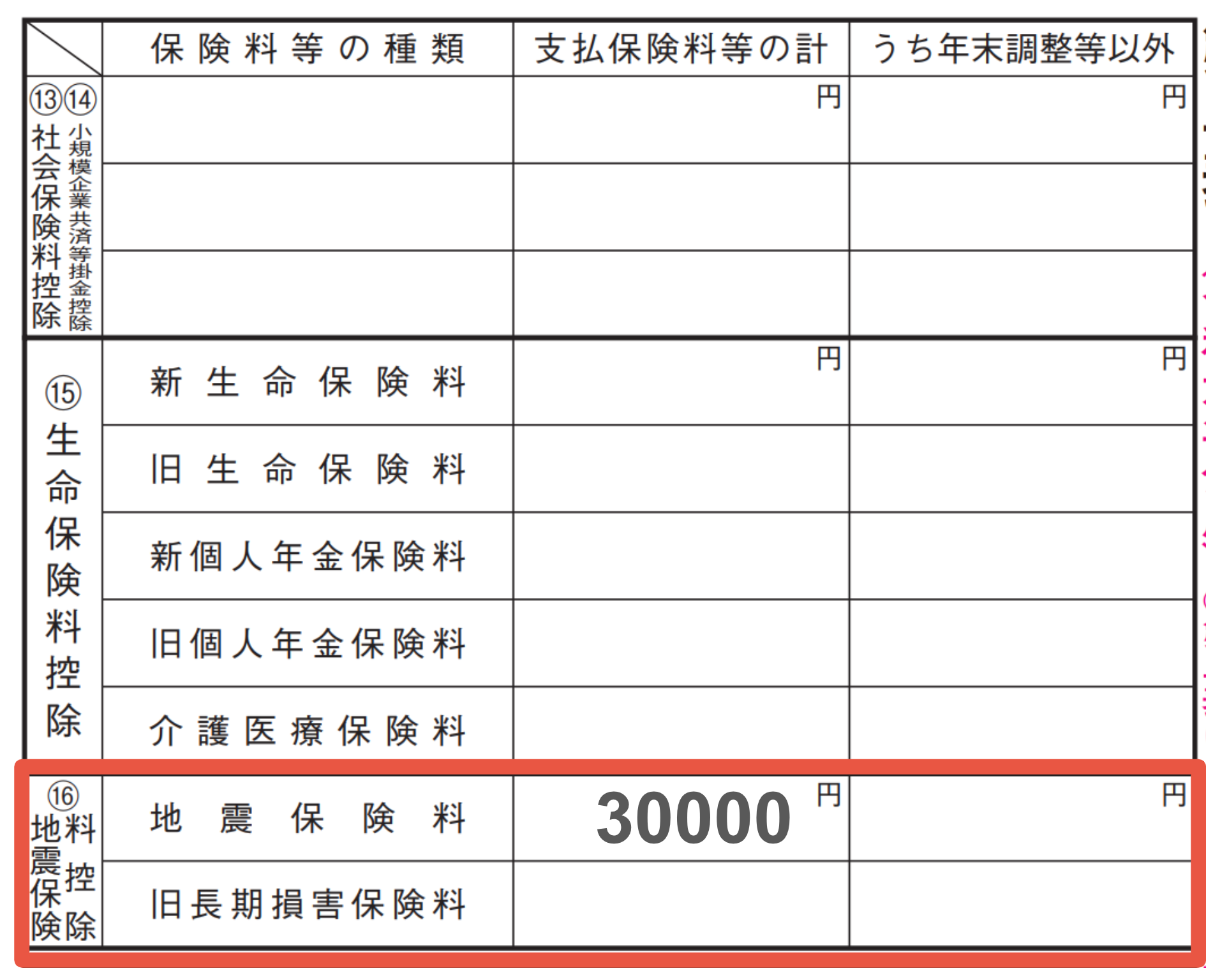

■確定申告書第二表

申告書の「地震保険料控除」欄に、地震保険料控除証明書に記載された金額を転記しましょう。

電子申告のe-Taxを利用する場合も、地震保険料控除の入力画面になったら地震保険料控除証明書に記載された金額を入力します。

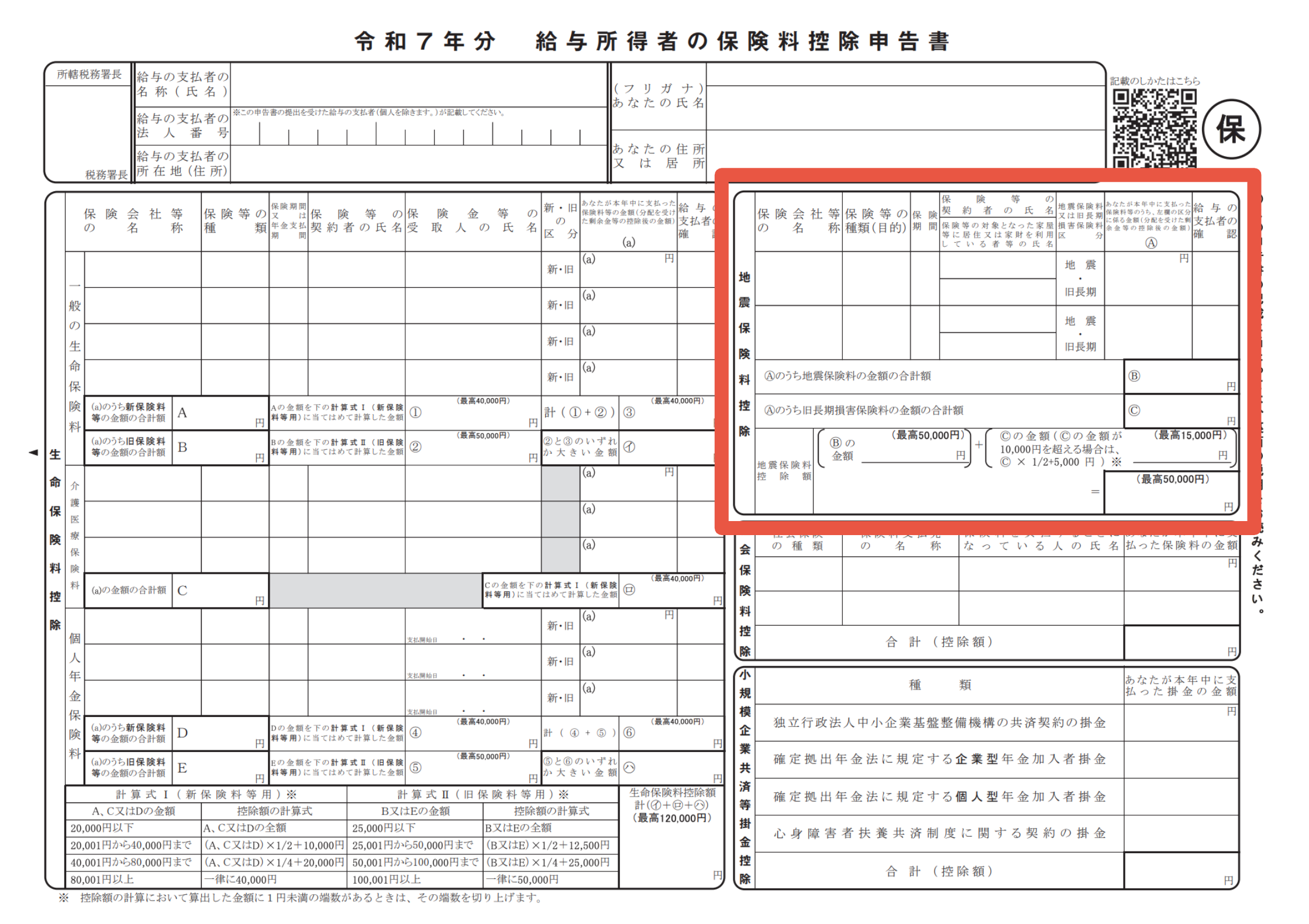

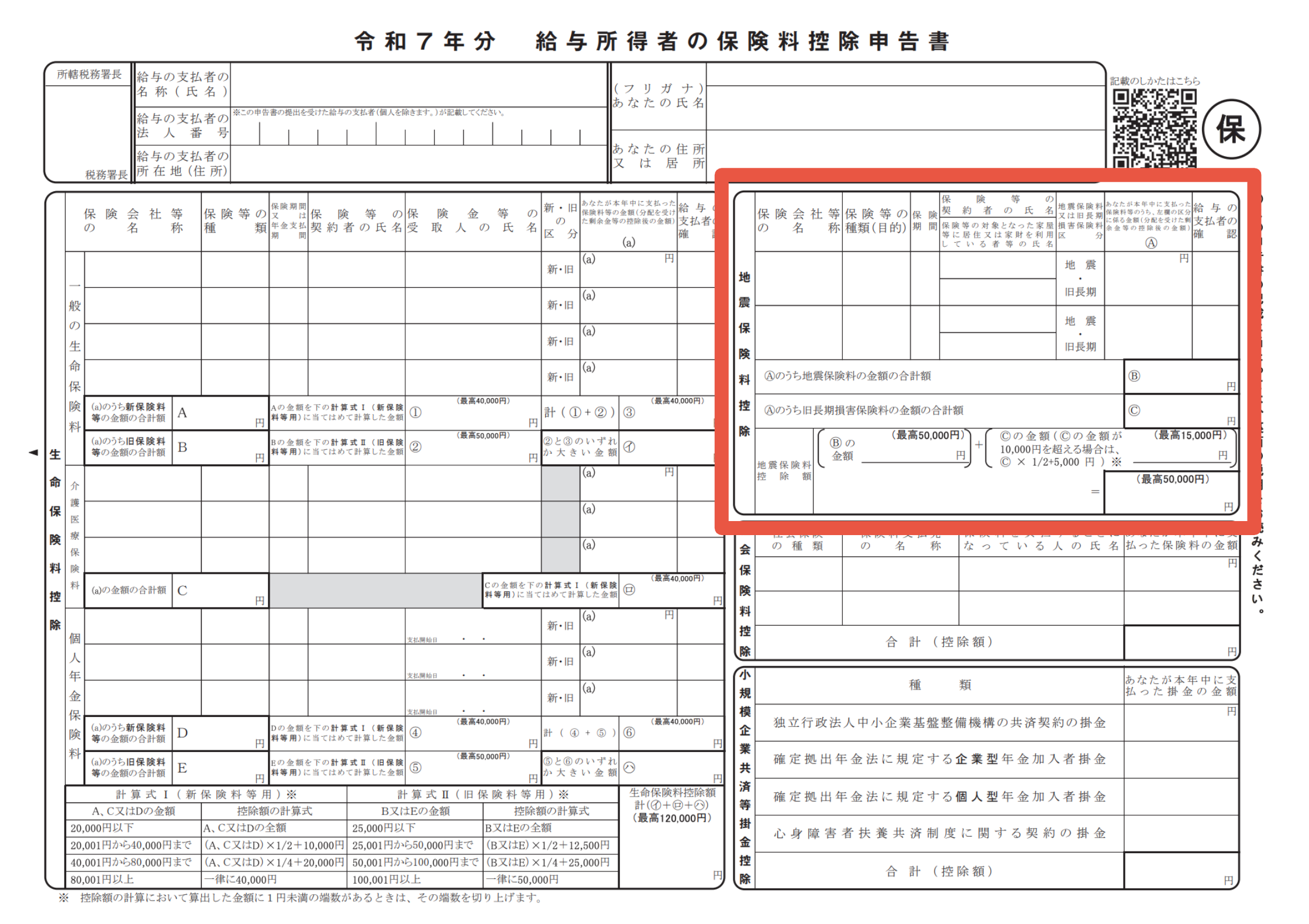

年末調整の場合は給与所得者の保険料控除申告書に記入する

会社員や公務員などの勤務先で年末調整を受ける人は、勤務先から配布される「給与所得者の保険料控除申告書」の地震保険料控除の欄に記入します。

■給与所得者の保険料控除申告書

給与所得者の保険料控除申告書の記入方法

- ①保険会社名を記入する(省略可能)

- ②保険の種類を記入する

- ③保険期間を記入する

- ④控除証明書に記載されている契約者の氏名を記入する

- ⑤保険の対象である建物や家財を利用している人の氏名を記入する

- ⑥「地震保険料」「旧長期損害保険料」どちらかの区分に◯をする

- ⑦控除証明書に記載されている地震保険料の金額を記入する

- ⑧地震保険料の申告額の合計を記入する

- ⑨旧長期損害保険料の申告額の合計を記入する

- ⑩上限を5万円として、地震保険料の「申告額」の合計額を記入する

- ⑪上限を1.5万円として、旧長期損害保険料の申告額の合計を記入する

- ⑫ 上限を5万円として、⑩と⑪の合計額を記入する

なお、⑦の段階で記入する金額には、年末まで支払った場合の合計額を記入します。控除証明書にはすでに支払った金額と年末まで支払った場合の金額の両方の記載があるため、間違えないように注意しましょう。

税務署もしくは勤務先に提出する

記入が終わったら、確定申告の場合は税務署、年末調整の場合は勤務先へ、地震保険料控除証明書の原本と合わせて書類を提出します。

なお、e-Taxを利用する場合は、電子証明データをそのまま添付可能です。

提出後、内容に問題がなければ所得税の還付や住民税の軽減が適用され、手続きは完了です。

確定申告のやり方を一から解説!全くわからない初めての人もこれで安心

確定申告が必要な人を徹底解説!年金受給者は?ふるさと納税者は?

確定申告の還付金が振り込まれるのはいつ?還付金が発生するケースも!

医療費控除のやり方や対象となる費用とは?会社員でも確定申告が必要!

地震保険料控除に関するQ&A

最後に、地震保険料控除に関するQ&Aをご紹介します。

地震保険料を5年一括払いした場合でも毎年控除される?

地震保険料を5年一括払いの場合でも、毎年控除を受けられます。

数年分の地震保険料を一括で支払った場合、その総額を保険期間で割り、1年あたりの金額に換算した額が毎年の控除対象になります。

例

- 5年契約で一括払い保険料が10万円の場合

- 10万円÷5年=2万円

確定申告や年末調整の書類には、毎年「1年分の控除額」を記入します。地震保険料控除証明書には年間対象額が記載されているため、そのまま転記して問題ありません。

地震保険料控除は契約者が本人以外でも受けられる?

地震保険料控除は、条件を満たしていれば、契約者本人でなくても控除を受けられます。

地震保険料控除を申請できるのは、実際に保険料を支払っている人です。そのため、保険契約の名義が家族でも、納税者本人が保険料を支払っていれば地震保険料控除を利用できます。

たとえば、夫と同一生計の妻や親、子供が所有する住宅や家財を対象とした地震保険の保険料を夫が支払っている場合、夫が地震保険料控除を利用できることになります。

ただし、支払票や引き落とし口座の名義などの実際の支払者が本人であることが確認できる書類は用意しておきましょう。

地震保険料控除証明書はいつ届く?

地震保険料控除証明書は、毎年10月中旬〜11月頃に保険会社から発送されます。万一、証明書が届かない場合は保険会社に再発行を依頼しましょう。

まとめ・地震保険料控除で簡単な節税対策を!

地震保険料控除は、支払った保険料に応じて所得税と住民税が軽減される制度です。控除の上限額は、所得税5万円・住民税2万5,000円。一括払いの場合でも1年ごとに分割して控除されます。申請する際には、毎年10月以降に届く「地震保険料控除証明書」が必要です。

確定申告や年末調整で忘れずに申請し、簡単な節税対策を行いましょう。

参考資料

この記事の監修者

岡地 綾子 【ファイナンシャル・プランナー】

2級ファイナンシャル・プランニング技能士。 年金制度や税金制度など、誰もが抱える身近な問題の相談業務を行う。 得意分野は、生命保険・老後の生活設計・教育資金の準備・家計の見直し・相続など。