ひとり親控除と寡婦控除の違いとは?【税理士監修】

所得控除のうち、生活資金を共にする子のいる人が受けられる可能性のある「ひとり親控除」と、配偶者と死別・離婚をした女性が受けられる可能性のある「寡婦控除」について、解説します。

- 目次

離婚をした人が対象になる可能性があります

当サイトでは、これまで離婚をした人や、離婚を考えている人に向けた記事を公開してきました。

今回は、離婚をした人が受けられる可能性のある、寡婦控除とひとり親控除について、税理士監修のもと、詳しく解説します。

ご自分が、ひとり親控除や寡婦控除の要件に該当するか、確認していきましょう。

離婚に関連した記事

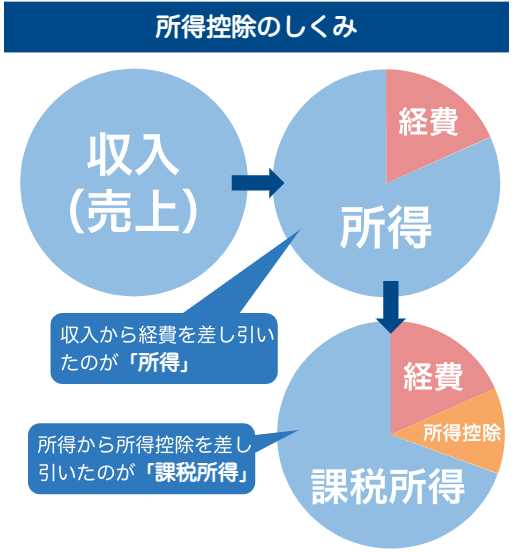

所得控除の基本

ひとり親控除や寡婦控除は、所得控除の一種です。

ひとり親控除と寡婦控除について解説する前に、まずは「所得控除」について、軽くご説明します。

所得控除とは、所得金額から一定の金額を差し引き、所得税の課税対象となる課税所得を減らすことで、納税者の税負担を調整する制度のことです。

たとえば同じ収入を得ていても、扶養家族が多くいる人といない人では、社会保険料や医療費、生命保険料などの必要経費に大きな差があり、手元に残る所得金額が大きく異なります。

そのような差分を調整し、納税者の税負担がなるべく公平になるために、所得控除は存在するのです。

納税者が支払う所得税は、下記の式で求めることができます。

<所得と課税所得と所得税額の計算式>

- 収入ー経費=所得

- 所得ー所得控除=課税所得

- 課税所得×税率(※)=所得税額

※課税所得金額で異なります。

所得控除には、今回ご紹介するひとり親控除と寡婦控除のほかに、13種類あります。

原則的に全員に適用される「基礎控除」や、扶養家族がいる人に適用される「扶養控除」、配偶者に関連する「配偶者控除」「配偶者特別控除」、一定金額以上の医療費を支払ったときに控除される「医療費控除」、保険料に関連する「社会保険料控除」「生命保険料控除」「地震保険料控除」などがよく知られています。

最近では、ふるさと納税などの寄付金が対象となる「寄附金控除」もポピュラーな存在になりつつあります。

参考資料

「所得から差し引かれる金額」(所得控除)|国税庁

控除に関連した記事

業務委託・外注の確定申告等はどうするか?定年退職後のシニア事業主のお悩み解決!

寡婦・寡夫(かふ)とは?

控除のお話をする前に、「寡婦」や「寡夫」とは何かをご説明します。

寡婦や寡夫の「寡」(やもめ)とは、婚姻関係にあった相手と死別、あるいは離別(離婚)をして、その後再婚をしていない独身の人を意味する言葉です。

一度も結婚したことがない、生涯独身を通している人を寡と呼ぶこともありますが、基本的には婚姻経験を経て再婚をしていない独身者のうち、女性を「寡婦」、男性を「寡夫」と呼ぶことがほとんどです。

寡婦と寡夫、いずれの場合も読み方は「かふ」ですので、耳で聞いただけですと、区別がつきにくいかもしれません。

なお、寡婦や寡夫だからといって、無条件に控除を受けられるわけではなく、それぞれに要件が存在します。寡婦控除とひとり親控除の要件については、のちほど詳しくご説明します。

再婚に関連した記事

50代以上の再婚率は意外に高い!熟年再婚の秘訣とは?

寡婦控除と寡夫控除、ひとり親控除が設定された背景

寡婦控除は、第二次世界大戦(1939年に開戦し1945年に終戦した戦争)で夫を亡くした、いわゆる戦争未亡人の支援のため、1951(昭和26)年に創設された控除制度です。寡夫控除は30年後の1981(昭和56)年に始まりました。

厚生労働省の世帯調査などで、寡夫で子供がいる父子家庭の世帯も経済的に厳しいと判明したからだと考えられます。

参考資料

ひとり親世帯の平成27年の年間収入(厚生労働省)

その後、婚姻の形が多様化して未婚の母や父が増え、ひとり親世帯の貧困問題が多発するようになりました。このような問題に対応するため、2020(令和2)年の税制改正で登場したのが「ひとり親控除」です。

これまでの寡婦控除や寡夫控除は、未婚の母や父には適用されませんでしたが、ひとり親控除は、生計を一にする(日常生活の資金・資本を共にする)子がいれば、未婚であっても適用されます。つまり、もう一方の子の親と婚姻関係があったかどうかは問われないのです。

そして、ひとり親控除が登場したことで、これまであった「寡夫控除」と「特別の寡婦控除(控除額35万円)」が廃止され、ひとり親控除に吸収される形となりました。

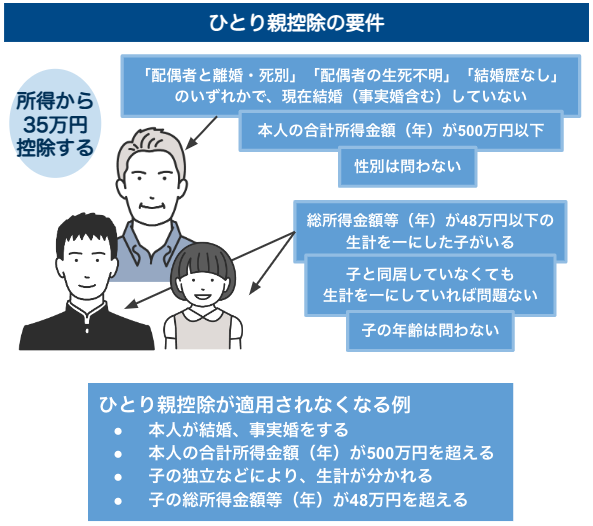

ひとり親控除が受けられる人の要件

ひとり親控除は、下記の要件を満たす人に適用される控除です。所得から差し引かれる控除額は35万円となります。

- 婚姻をしていないか、配偶者の生死が明らかでない

- 事実上婚姻関係(事実婚)と同様の事情にある人がいない

- 本人の年間合計所得金額(※1)が500万円以下

- 年間総所得金額等(※2)が48万円以下で、ほかの人の同一生計配偶者や扶養親族になっていない生計を一にする子がいる

※1:純損失、または雑損失の繰越控除、および土地・建物等の譲渡所得の金額に係る特別控除を適用する前の各種所得金額の合計額

※2:総所得金額、退職所得金額および山林所得金額の合計額

「寡婦」の条件は、夫と離婚や死別をした女性に限りますが、「ひとり親」はその名のとおり、子を持っていることが必須条件で、婚姻の有無は問わず、性別も問いません。

また、生計を一にする子との同居は必須ではなく、子の年齢にも制限はありません。

たとえば、離れて暮らしていても、生活費や学費などを子に仕送りしていて、余暇には帰宅して共に過ごしていれば、「生計を一にする」として取りあつかわれます。

なお、住民票に「未届の夫」、または「未届の妻」が記載されている場合、事実婚の相手がいると認められ、ひとり親控除を受けることはできません。

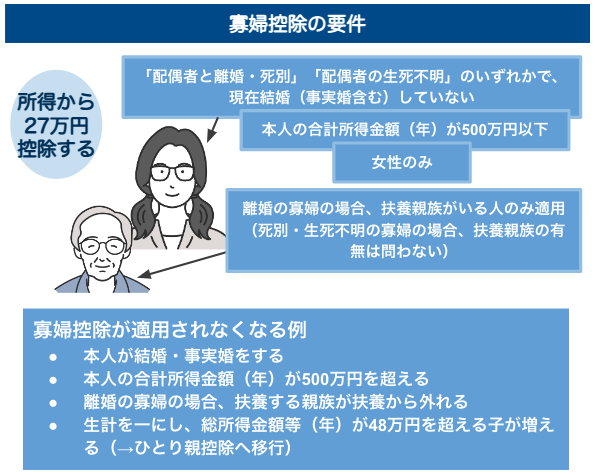

寡婦控除が受けられる人の要件

寡婦控除とは、ひとり親控除の要件を満たさず、下記のいずれかに当てはまる人に適用される控除です。所得から差し引かれる控除額は27万円になります。

- 夫と“離婚”後に結婚や事実婚をせず、扶養親族がいて、本人の年間合計所得金額(※)が500万円以下

- 夫と“死別”後に結婚や事実婚をしていない、または夫の生死が明らかではなく、本人の年間合計所得金額(※)が500万円以下

※純損失、または雑損失の繰越控除、および土地・建物等の譲渡所得の金額に係る特別控除を適用する前の各種所得金額の合計額

住民票に「未届の夫」が記載されている場合は、事実婚の相手がいると認められ、寡婦控除を受けることはできません。

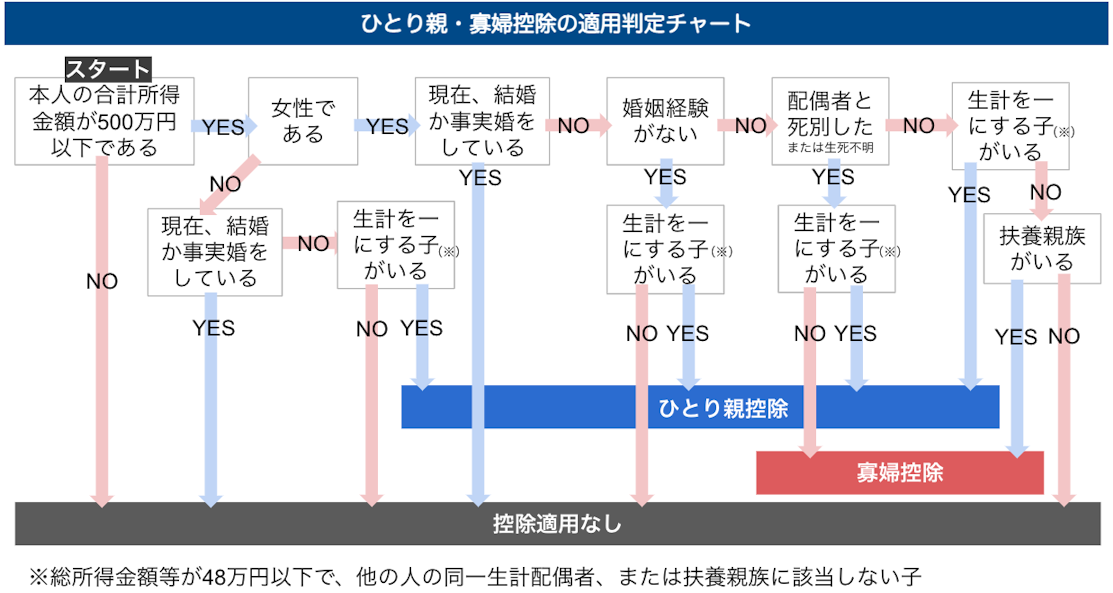

ひとり親控除と寡婦控除の判定フローチャート

下記にひとり親控除と寡婦控除の判定をするフローチャートを記載しますので、参考にしてください。

なお、ひとり親控除と寡婦控除を併用することはできません。

寡夫の控除制度はどうなるのか

寡夫控除は、ひとり親控除に吸収される形で2020年に廃止となりました。

これまで寡夫控除を適用されていた男性のうち、ひとり親控除の要件に該当する人だけが、35万円の控除を受けられます。

つまり、生計を一にする子がいないと、控除を受けることはできません。

ひとり親控除・寡婦控除を受けるための手続き方法

ひとり親控除と寡婦控除を受けるためには、年末調整か確定申告で申請をする方法が取れます。

年末調整の場合

年末時点で会社員である場合は、原則としてその会社において年末調整で控除の手続きをします。

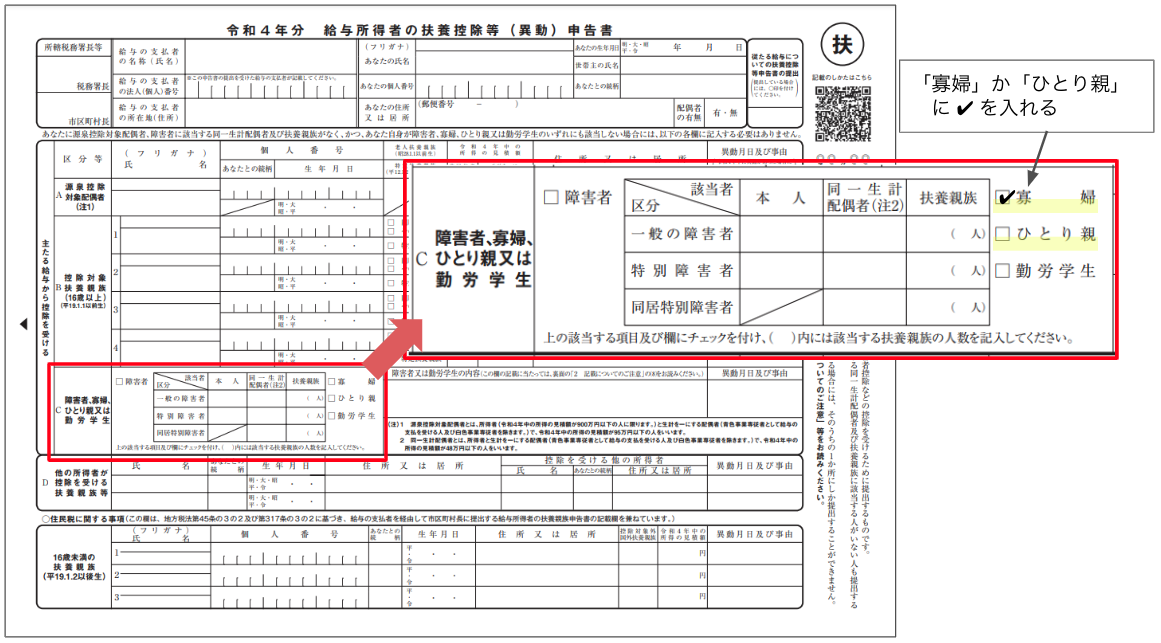

年末調整書類として会社へ提出する「給与所得者の扶養控除等(異動)申告書」内に、控除に関する欄がありますので、ひとり親や寡婦などの項目にチェックを入れて提出してください。

出典:令和4年分 給与所得者の扶養控除等(異動)申告書(国税庁)

確定申告の場合

事業所得や不動産所得などがあり、確定申告をする人は、確定申告書でひとり親控除や寡婦控除を受ける旨を記載し、住所地を所轄する税務署に提出します。

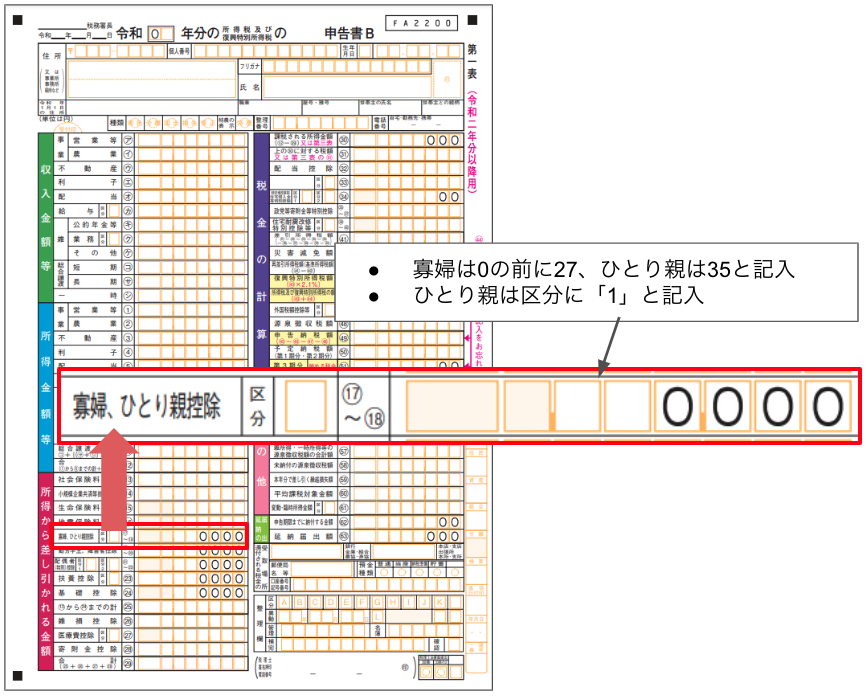

確定申告書(A・B共通、以下同じ※) 第一表の「所得から差し引かれる金額」内に「寡婦、ひとり親控除」の欄が存在しますので、寡婦であれば0の前に27、ひとり親であれば35と記入します。

区分の欄は、ひとり親は「1」と記入し、寡婦は何も記入しません。

※2023(令和5)年1月からは確定申告書B様式に一本化される予定です。

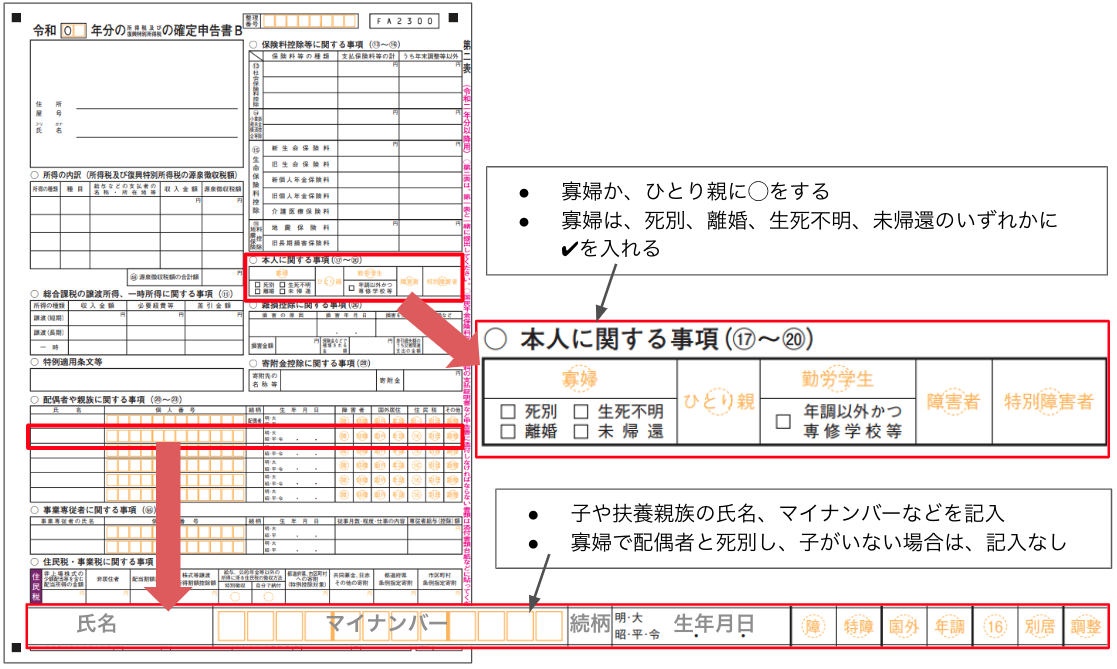

続いて、確定申告書第二表の「本人に関する事項」内から、寡婦、ひとり親のいずれかに丸をつけ、寡婦の場合は「死別」「生死不明」「離婚」「未帰還」のいずれかにチェックを入れます。

扶養親族がいる場合は「配偶者や親族に関する事項」内に、当該扶養親族の氏名、続柄、生年月日、マイナンバーなどを記載します。

出典:令和4年分の所得税及び復興特別所得税の確定申告書B(国税庁)

まとめ:各控除の要件を確認し、該当者は必ず申請しよう

2020年の税制改正により、これまで寡婦控除の要件に当てはまらなかった人も、ひとり親控除が受けられるようになりました。

また、これまであった寡夫控除と特別の寡婦控除が廃止されましたので、ご注意ください。

要件に該当するようであれば、年末調整や確定申告などで必ず申請をしましょう。

年末調整や確定申告に関連した記事

業務委託・外注の確定申告等はどうするか?定年退職後のシニア事業主のお悩み解決!

この記事の監修者

新名範久 【税理士・社会保険労務士】

「新名範久税理士・社会保険労務士事務所」所長。 建設、不動産、理美容、小売、飲食店、塾経営といった幅広い業種の法人や個人の税務・会計業務を行う。社会保険労務士として、法人の社会保険業務も担当。1人でも多くの人に、税金に対する理解を深めてもらいたいと考え、業務を行っている。 税理士、社会保険労務士、社会福祉士、精神保健福祉士、宅地建物取引士、測量士補、CFP、FP技能検定1級、年金アドバイザー2級、証券外務員1種などの資格を保有。