年金から引かれるものとは?ケース別手取額のシミュレーションも!

年金から引かれるものとは? 手取額シミュレーションも!

年金を受け取り始めると、多くの人が最初に戸惑うのが「通知書に書かれた支給額より実際の振込額が少ない」という点です。 これは、年金が振り込まれる際に税金や社会保険料などが自動的に天引きされているためです。 65歳以上になると、所得税・国民健康保険料・介護保険料などの支払い方法が年金からの天引きに切り替わるため、手取り額が思っていたより少なく感じやすくなります。実際に引かれる金額は、所得や扶養状況などにより大きく変わります。 この記事では、年金から引かれるものや対象者、ケース別の手取り額シミュレーションや年金受給額を増やす方法を解説します。

- 目次

年金の支給額と手取り額は異なる

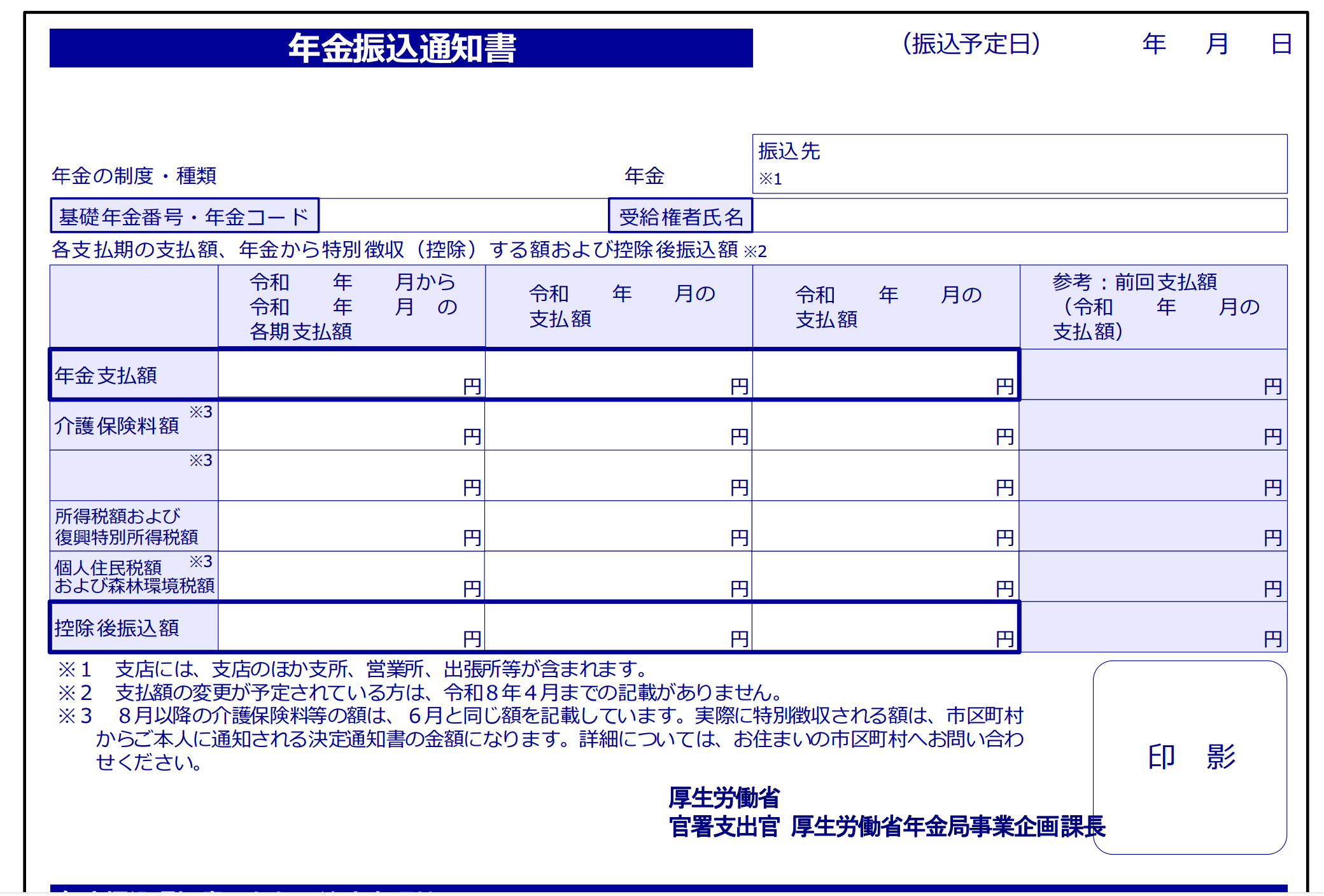

年金の受給が始まると、まず確認することになるのが「年金決定通知書」や「年金振込通知書」に記載された金額です。

ここには 「年金支払額」 と 「控除後振込額」 が記載されていますが、この2つは意味が異なります。

画像参照:日本年金機構|年金振込通知書

https://www.nenkin.go.jp/service/jukyu/tuutisyo/gakukaitei/0601-02.html

「年金支払額」 と 「控除後振込額」

- 年金支払額:税金や社会保険料が差し引かれる前の総支給額

- 控除後振込額:所得税・住民税・介護保険料・医療保険料などが差し引かれた後の手取り額

65歳以上の年金受給者は、原則として税金や国民健康保険料が年金から自動的に天引きされる「特別徴収」の対象となるため、支給額と手取り額に差が生じます。毎回の年金振込額が想定より少なく感じるのは、特別徴収が行われているためです。

2025年の年金支給日はいつ?受給者が死亡した場合の対応も!

年金の平均受給額は年間どれくらい?男性・女性・年代・年収別にご紹介!

年金から引かれるものと対象者

年金は、原則として支給額がそのまま振り込まれる訳ではありません。多くの人は年金受給と同時に、税金や社会保険料などが年金から自動で差し引かれる「特別徴収」に切り替わります。

なお、年金からの天引きは受給額が一定基準を満たした場合に行われるため、年金額が一定基準を下回ると、特別徴収が一時的に中止されることもあります。

天引きされる金額は人によって大きく差があり、以下の要素が影響します。

年金から引かれるものに影響する要素

- 年金の受給総額

- 前年の所得額

- 扶養親族の有無

- 住んでいる地域

- 適用される控除の種類

実際に年金から引かれるものと対象者を確認してみましょう。

社会保険とは?種類や対象者は?アルバイト・パートの加入要件も!

※1:国税庁|No.1600 公的年金等の課税関係

※2:国税庁|高齢者と税(年金と税)

※3:日本年金機構|年金から介護保険料・国民健康保険料(税)・後期高齢者医療保険料・住民税および森林環境税を特別徴収されるのはどのような人ですか。

国民健康保険料

年金から引かれるもの1つ目は、国民健康保険料です。

年金から国民健康保険料が天引きされるのは、以下の条件を満たす人です。

年金から国民健康保険料が天引きされる人

- 65歳以上75歳未満

- 国民健康保険に加入している

- 年間の年金受給額が18万円以上ある

ただし、国民健康保険料と介護保険料を合算した額が「年金受給額の2分の1」を超える場合は、国民健康保険料の特別徴収は行われません。

国民健康保険料の金額は、所得に応じて決まる「所得割」と、所得に関係なく一律でかかる「均等割」」で決まり、各自治体により計算方法が定められています。

後期高齢者医療保険料

年金から引かれるもの2つ目は、後期高齢者医療保険料です。

後期高齢者医療保険料が天引きされるのは、以下の条件を満たす人です。

年金から後期高齢者医療保険料が天引きされる人

- 75歳以上 もしくは 65~74歳で後期高齢者医療制度の対象になっている人

- 年間の年金受給額が18万円以上ある

ただし、後期高齢者医療保険料と介護保険料を合算した額が「年金受給額の2分の1」を超える場合は、国民健康保険料の特別徴収は行われません。

なお、年度途中で75歳を迎えた場合も、条件が揃い次第、年金天引きへ切り替わります。

後期高齢者医療保険料の金額は、所得に応じて決まる「所得割」と所得に関係なく一律でかかる「均等割」」で決まり、各自治体により計算方法が定められています。

介護保険料

年金から引かれるもの3つ目は、介護保険料です。

介護保険料が天引きされるのは、以下の条件を満たす人です。

年金から介護保険料が天引きされる人

- 65歳以上

- 年間の年金受給額が18万円以上

介護保険制度は40歳以上の人が対象になっており、保険料は所得状況によって細かく区分されています。また、住む地域によっても保険料水準は異なります。

所得税

年金から引かれるもの4つ目は、所得税です。

公的年金の受給額が以下の金額を超えると、年金から所得税が源泉徴収されます。

源泉徴収される基準額(2025年12月以降)

- 65歳未満:155万円以上

- 65歳以上:205万円以上

源泉徴収される基準額(2025年11月まで)

- 65歳未満:108万円以上

- 65歳以上:158万円以上

年金にかかる所得税は「(年金支給額-社会保険料-各種控除)×5.105%」で計算します。年金支給額と社会保険料に含まれるものは以下の通りです。

年金支給額に | 社会保険料に |

|---|---|

|

|

以下の記事で、年金に税金がかかるケースや所得税の計算方法を解説しているため、ぜひ参考にしてください。

年金に税金がかかるのはいくらから?手取り額や所得税の計算も!

なお、扶養親族がいて「扶養親族等申告書」を提出している場合は控除枠が広がるため、基準額を超えても課税されないケースがあります。

雑所得とは?収入から差し引ける控除や確定申告不要なケースを解説!

住民税

年金から引かれるもの4つ目は、住民税です。

住民税は「前年の所得」に対して課税される地方税です。住民税が天引きされるのは、以下の条件を満たす人です。

年金から住民税が天引きされる人

- 4月1日時点で65歳以上

- 年間の年金受給額が18万円以上

- 前年の年金所得に住民税の課税がある人

住民税は以下の2つで構成されており、2024年度からは均等割の復興増税分が廃止され、新たに「森林環境税(国税)」が導入されています。

住民税を構成する要素

- 所得割:10%(所得に応じて課税)

- 均等割:標準税額は市町村3,500円+道府県1,500円(所得に関係なく一律)

所得割の10%の内訳は「道府県民税4%・市町村民税6%」。政令指定都市の場合は「道府県民税2%・市民税8%」です。

均等割の標準税額は「市町村3,500円+道府県1,500円」ですが、自治体により多少金額が異なります。

年金の手取り額はどれくらい?ケース別の受給額シミュレーション

では、実際の手取り額はどのくらいになるのでしょうか?ここでは、収入が公的年金のみの人を例に、手取り額をシミュレーションしてみます。

東京都に住む70歳の単身者の場合

まずは、東京都に住む70歳の単身者のケースでシミュレーションしてみましょう。なお、シミュレーションは、基礎控除・社会保険料控除・公的年金等控除を適用した一般的なケースを前提としています。

ケース①年金収入が130万円の場合

公的年金等控除が110万円のため、雑所得は「130万円-110万円」=20万円になります。年金から引かれるものは以下の通りです。

項目 | 金額 | 内訳 |

|---|---|---|

国民健康保険料 | 67,200円 | 均等割:67,200円 |

介護保険料 | 31,200円 | 雑所得が基礎控除以下のため |

所得税 | 0円 | 基礎控除:48万円 |

住民税 | 0円 | ー |

年金から差し引かれるものの合計額は「67,200円+31,200円」=98,400円

手取り額は「1,300,000円−98,400円」=1,201,600円

年金収入が130万円の場合、手取り額は1,201,600円になります。

ケース②年金収入が190万円の場合

公的年金等控除が110万円のため、雑所得は「190万円-110万円」=80万円になります。年金から引かれるものは以下の通りです。

項目 | 金額 | 内訳 |

|---|---|---|

国民健康保険料 | 101,800円 | 均等割:67,200円 |

介護保険料 | 89,400円 |

|

所得税 | 6,534円 | 基礎控除:48万円 |

80万円 −671,200円 | ||

所得税: | ||

住民税 |

| 基礎控除:43万円 |

80万円 − 621,200円 | ||

所得割:178,000円 ×10% |

年金から差し引かれるものの合計額は「101,800円+89,400円+6,534円+22,800円」=220,534円。

手取り額は「1,900,000円−220,534円」=1,679,466円

年金収入が190万円の場合、手取り額は1,679,466円になります。

東京都に住む70歳の夫婦2人世帯の場合

次は、東京都に住む70歳の夫婦2人世帯のケースでシミュレーションしてみましょう。なお、シミュレーションは、基礎控除・配偶者控除・社会保険料控除・公的年金等控除を適用した一般的なケースを前提としています。

ケース③年金収入250万円(夫170万円・妻80万円)の場合

ケース③では、夫は厚生年金加入、妻は専業主婦という典型的なモデル世帯を想定しています。

雑所得は以下の通りです。

夫:60万円(170万円−公的年金等控除110万円)

妻: 0円(控除額の方が大きいため)

年金から引かれるものは以下の通りです。

項目 | 金額 | 内訳 |

|---|---|---|

国民健康保険料 | 157,400円 | 均等割:129,000円 |

介護保険料 | 67,200円 | 控除適用後に夫婦とも |

所得税 | 0円 | 夫 |

0円 | 妻 | |

住民税 | 0円 | 夫 |

0円 | 妻 |

年金から差し引かれるものの合計額は「157,400円+67,200円」=224,600円。

手取り額は「2,500,000円−224,600円」=2,275,400円

年金収入が250万円の場合、手取り額は2,275,400円になります。

ケース④年金収入360万円(夫210万円・妻150万円)の場合

ケース④の雑所得は以下の通りです。

夫:100万円(210万円−公的年金等控除110万円)

妻:40万円(150万円−110万円)

年金から引かれるものは以下の通りです。

項目 | 金額 | 内訳 |

|---|---|---|

国民健康保険料 | 191,800円 | 均等割:129,000円 |

介護保険料 | 98,400円 | 控除適用後に夫婦とも |

所得税 | 0円 | 夫 |

0円 | 妻 | |

住民税 | 0円 | ー |

年金から差し引かれるものの合計額は「191,800円+98,400円」=290,200円。

手取り額は「3,600,000円−290,200円」=3,309,800円

年金収入が360万円の場合、手取り額は3,309,800円になります。

年金受給額を増やす方法

老後の生活を支えてくれる重要な年金ですが、将来受け取れる年金受給額に不安がある人も多いでしょう。年金受給額を増やすためには、現役世代のうちから対策を行うことが重要です。

将来の年金受給額を増やす主な方法は以下の通りです。

年金受給額を増やす方法

- 国民年金に任意加入する(未加入期間がある60歳以上65歳未満の人)

- 付加年金に加入する(第1号被保険者や65歳未満の任意加入被保険者など)

- 国民年金基金に加入する(第1号被保険者)

- できるだけ長く厚生年金に加入する(会社員・派遣・パートなど)

- 繰り下げ受給する

- 保険料を前納する

- 個人年金保険に加入する

- iDeCoに加入する

年金受給額を増やす方法は以下の記事で詳しく解説しているので、ぜひ参考にしてください。

年金受給額を増やす方法7箇条!国民年金や厚生年金の仕組みも

個人年金保険とは?わかりやすく解説!入らない方がいいって本当!?

年金から引かれるものに関するQ&A

最後に、年金から引かれるものに関するよくある質問をご紹介します。

遺族年金から引かれるものは?

遺族年金は非課税所得になるため、税金や社会保険料が差し引かれることはありません。

遺族年金から差し引かれないもの

- 所得税

- 住民税

- 国民健康保険料

- 介護保険料

なお、遺族年金は公的年金等の収入金額に含まれないため、保険料の計算にも影響しません。

ただし、以下の場合は他の所得から天引きされる可能性があるため、注意しましょう。

例外となるケース

- 遺族年金とは別に老齢年金を受け取っている

- 障害年金など、他の公的年金を受給している

- 事業所得や給与所得など、別の所得がある

遺族年金そのものは非課税ですが、世帯として別の所得がある場合は、その所得を基に住民税や保険料が発生する点に注意が必要です。

生活保護を受けている人の年金から引かれるものは?

生活保護を受給している場合は、年金が振り込まれる際に形式上いくつかの費用が差し引かれることがありますが、最終的には本人負担がゼロになるよう調整される仕組みになっています。

介護保険料:本人負担が生じないよう調整される

国民健康保険料・後期高齢者医療保険料:生活保護受給者は被保険者にならないため、保険料が発生しない

所得税・住民税:年金額が最低生活費以下であれば非課税または減免されることが多い

生活保護を受けている人が年金を受給する場合、年金は全額「収入」として認定されます。ただし、生活保護費が調整されるため、実質的な負担は生じないことが一般的です。

住民税非課税世帯の年金から引かれるものは?

住民税非課税世帯であっても、年金からすべての天引きが止まる訳ではないため、注意が必要です。

年金から天引きされるもの

- 介護保険料

- 国民健康保険料または後期高齢者医療保険料

介護保険料や健康保険料は住民税の課税・非課税とは別の基準で決まるため、住民税非課税世帯でも年金から引かれることになります。

ただし、住民税はかからず、年金収入が一定額以下の場合は所得税もかかりません。

住民税非課税世帯とは?年金受給者は該当?年収は?わかりやすく解説!

まとめ・老後の生活設計は支給額だけではなく手取り額を基準にして

年金は支給額がそのまま振り込まれる訳ではありません。一般的には、国民健康保険料・後期高齢者医療保険料・介護保険料・所得税・住民税が年金から天引きされて振り込まれるため、手取り額は人によって大きく異なります。

また、住む地域の保険料率や世帯構成などによっても年金から差し引かれる金額は変動します。

老後の生活設計を考える際は、支給額だけではなく手取り額を基準にすることを心がけましょう。年金の通知書に記載される金額を確認しながら、住民税や社会保険料の仕組みを理解し、必要に応じて市区町村の窓口で相談することも大切です。

参考資料

国税庁|No.1600 公的年金等の課税関係

国税庁|高齢者と税(年金と税)

日本年金機構|年金から介護保険料・国民健康保険料(税)・後期高齢者医療保険料・住民税および森林環境税を特別徴収されるのはどのような人ですか。

総務省|森林環境税及び森林環境譲与税

この記事の監修者

岡地 綾子 【ファイナンシャル・プランナー】

2級ファイナンシャル・プランニング技能士。 年金制度や税金制度など、誰もが抱える身近な問題の相談業務を行う。 得意分野は、生命保険・老後の生活設計・教育資金の準備・家計の見直し・相続など。