住民税非課税世帯とは?年金受給者は該当?年収は?わかりやすく解説!

今さら聞けない! 住民税非課税世帯とは?年収の目安も!

毎年6月頃になると届く、住民税の通知書。住民税は居住する地域に納める地方税ですが、住民税の納税義務が発生しない住民税非課税世帯もあります。 「年金受給者?」「年収が少ない?」どのような人が住民税非課税世帯になるのでしょうか? この記事では、住民税の仕組みや非課税世帯になる条件、非課税世帯への優遇措置などをわかりやすく解説します。

- 目次

- まずはここから!住民税とは?

- 住民税とは居住する地域に納める地方税

- 所得割とは所得に応じて課せられる税額

- 均等割とは所得に関係なく一律で定めされている税額

- 住民税非課税世帯とは?

- 住民税非課税世帯とは世帯全員の住民税が非課税になる世帯のこと

- 住民税の所得割・均等割ともに非課税になる条件

- 住民税非課税となる年収の目安

- 住民税の対象とならない所得とは

- 住民税非課税世帯が受けられる優遇措置や経済負担軽減措置

- 国民健康保険料の減額

- 国民年金保険料の減額・免除

- 介護保険料の減額

- 医療費負担額の軽減

- 保育料の無償化

- 大学費用の軽減

- 介護サービス利用料の負担軽減

- 住民税非課税世帯に関するQ&A

- Q:年金受給者は全員住民税非課税になる?

- Q:母子家庭は全員住民税非課税になる?

- Q:定額減税は住民税非課税の人も対象になる?

- Q:住民税非課税世帯になるための手続きは必要?

- まとめ・住民税非課税世帯はさまざまな優遇措置が受けられる

まずはここから!住民税とは?

住民税非課税世帯の詳細を把握するために、まずは住民税の仕組みを把握しておきましょう。

住民税とは居住する地域に納める地方税

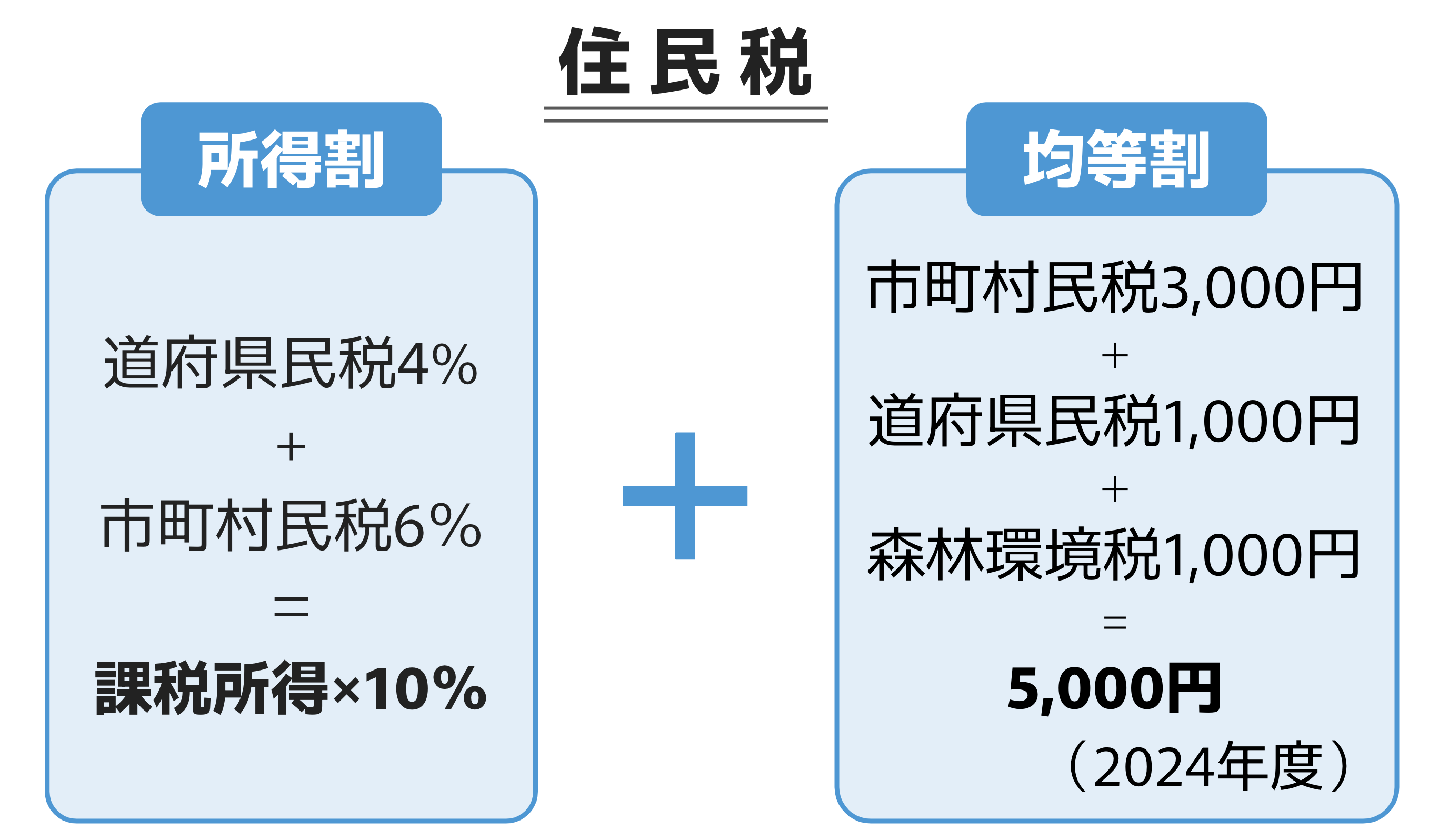

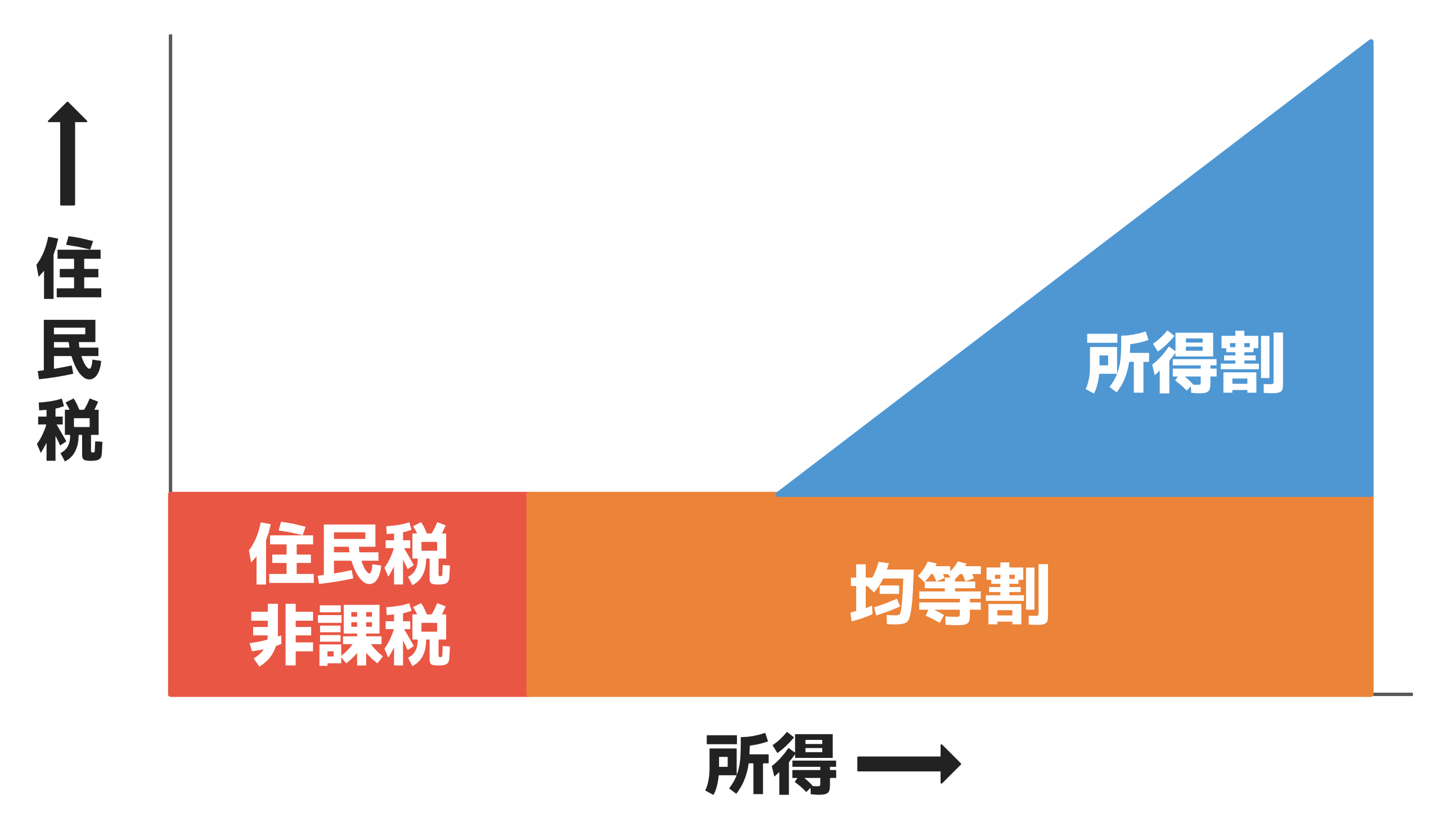

住民税とは、居住する地域に納める地方税のこと。「所得割」と「均等割」を合算したものが住民税となります。

住民税の納税義務が生じるのは、1月1日に日本に居住しており、一定額以上の所得のある人です。その年の所得により決定された住民税が、翌年の6月頃に「住民税決定通知書」で通知されます。

注意したいのは、1年間の所得に対する住民税の納税義務は翌年に発生することです。住民税の通知が届く年に収入がなくても、前年に所得があれば住民税の納税義務は発生します。

所得割とは所得に応じて課せられる税額

所得割とは、所得に応じて課せられる税額のことです。税率の内訳は「道府県民税4%+市町村民税6%」=10%。税額は「課税所得×10%」で計算されます。

均等割とは所得に関係なく一律で定めされている税額

均等割とは、所得に関係なく一律で定められている税額のことです。

2023年度の税額は、「市町村民税3,500円+都道府県民税1,500円」=5,000円でした。この税額には東日本大震災復興基本法等に基づいた1,000円が上乗せされておりましたが、この上乗せは2023年度で終了しました。

しかし、2024年度からは「都道府県民税3,000円+道府県民税1,000円」に「森林環境税1,000円」の課税が始まるため、合計金額は5,000円のまま変わりません。

ただし、均等割の金額は地方自治体により異なります。上記の金額は比較的多くの地方自治体で適用されていますが、この金額より安い都道府県もあります。

※1:総務省|個人住民税

住民税非課税世帯とは?

住民税の仕組みを把握したうえで、住民税非課税世帯の詳細を確認してみましょう。

住民税非課税世帯とは世帯全員の住民税が非課税になる世帯のこと

住民税非課税世帯とは、世帯全員が所得割・均等割ともに非課税になる世帯のことです。

世帯とは生活を一にする家族のこと。生活を一にするとは、日常生活の資金源が同一という意味です。そのため、仕事や勉強のために家族と別居している場合でも、生活資金が同一の場合は1つの世帯として扱われます。

では、どのような世帯が住民税非課税になるのでしょうか?

※2:国税庁|生計を一にする

住民税の所得割・均等割ともに非課税になる条件

住民税の所得割・均等割ともに非課税になる条件は、地方自治体により若干異なります。東京都では以下のいずれかに該当する場合に、住民税非課税世帯になります。

住民税の所得割・均等割ともに非課税になる条件

- その年の1月1日の段階で生活保護法による生活扶助を受けている

- ひとり親・寡婦・未成年者・障害者のいずれかで、前年の所得が135万円以下

- 前年の所得が次の金額以下【扶養家族がいる場合:35万円×(本人+扶養家族の数)+21万円+10万円】

- 前年の所得が次の金額以下【扶養家族がいない場合:35万円+10万円】

なお、収入とは給与やその他の方法で得た金額、所得とは収入から必要経費や各種控除額を差し引いた金額になるため、混同しないよう注意してください。

住民税非課税となる年収の目安

課税所得額はその人の状況により異なるため、「年収が〇〇円以下なら住民税が非課税になる」とは言い切れません。しかし、目安を知りたいという人は多いでしょう。

ここでは、住民税非課税となる年収の目安をご紹介します。

住民税非課税となる年収の目安

- 単身世帯:年収100万円以下

- 夫婦のみ世帯:年収170万円以下

- 夫婦+子ども1人世帯:221.4万円

- 夫婦+子ども2人世帯:271.4万円

- 65歳以上の単身で年金受給者の場合:年収155万円以下

- 65歳以上の夫婦で年金受給者の場合:年収211万円以下

なお、上記のケースは所得控除や公的年金控除、基礎控除など基本的な控除以外の特別な控除額がないケースになります。

住民税の対象とならない所得とは

住民税の対象となる所得は収入から各種控除額を差し引いた金額になりますが、以下の所得は住民税の対象に含まれないため、注意しましょう。

住民税の対象とならない主な所得

- 遺族年金・障害年金

- 失業保険

- 児童手当・児童扶養手当

- 損害保険金・損害賠償金・慰謝料

- 保険給付金

- 会社員の出張にかかる費用

- 公共交通機関を利用した通勤手当(月15万円まで)

- 宝くじなどの当選金

- 財形貯蓄や銀行などの利子

上記の収入は税金を計算する際の所得に含ませません。

住民税非課税世帯が受けられる優遇措置や経済負担軽減措置

住民税が非課税になる世帯は、一般的には収入が少ない世帯ということになります。国は、住民税非課税世帯の人の生活が困ることのないよう、複数の優遇措置や経済負担軽減措置を設けています。

ここでは、住民税非課税世帯が受けられる優遇措置や経済負担軽減措置をご紹介します。

国民健康保険料の減額

1つ目は、国民健康保険料の減額です。

国民健康保険料は前年の所得に応じて金額が決められますが、住民税非課税世帯は前年の所得に応じて保険料が減額されます。

まずは、国民健康保険料の仕組みを確認しておきましょう。

■国民健康保険料の仕組み

種類 | 保険料の計算方法 | |

|---|---|---|

応益割 | 均等割 | 世帯に属する被保険者数に |

平等割 | 世帯ごとに決まる | |

応能割 | 所得割 | 世帯に属する被保険者の |

資産割 | 世帯に属する被保険者の | |

所得に応じて減額されるのは、均等割と平等割から成る「応益割」の部分です。世帯所得が一定以下の場合、所得に応じて応益割の7割・5割・2割のいずれかの減額が適用されます。

■所得による国民健康保険料の減額割合

減額割合 | 世帯所得額 |

|---|---|

7割 | 43万円以下 |

5割 | 43万円+(被保険者数×29万円) |

2割 | 43万円+(被保険者数×53.5万円) |

実質的に、住民税非課税世帯の人は5割もしくは7割の減額になることが多いでしょう。

国民年金保険料の減額・免除

2つ目は、国民年金保険料の減額・免除です。

国民年金保険料の金額は1ヶ月あたり16,980円(2024年度)ですが、住民税非課税世帯は前年の所得が下記の金額以下の場合に、保険料が免除もしくは減額されます。

■所得による国民年金保険料の減免割合

減額割合 | 世帯所得額 |

|---|---|

全額免除 | (扶養親族等の数+1) |

4分の3免除 | 88万円+扶養親族等控除額 |

2分の1免除 | 128万円+扶養親族等控除額 |

4分の1免除 | 168万円+扶養親族等控除額 |

住民税非課税世帯の人は、申請すれば全額免除になることがほとんどでしょう。

なお、免除や減額されている期間がある場合の年金額は、保険料を全額納付した場合と比べて低額となります。

■免除・減額された期間がある場合の年金額

減額割合 | 年金額 |

|---|---|

全額免除 | 全額納付した場合の |

4分の3免除 | 額納付した場合の |

2分の1免除 | 全額納付した場合の |

4分の1免除 | 全額納付した場合の |

将来の年金受給額が少なくなるとはいえ、保険料未納の状態になる訳ではないため、住民税非課税世帯の人は国民年金保険料免除申請することをおすすめします。

年金から引かれるものとは?ケース別手取額のシミュレーションも!

介護保険料の減額

3つ目は、介護保険料の減額です。

介護保険料は前年の所得に応じて金額が決められますが、住民税非課税世帯は前年の所得に応じて保険料が減額されます。

基準額や減額割合は自治体により異なりますが、以下に一般的な例をご紹介します。

■所得による介護保険料の減額割合(稲敷市の場合)

介護保険料 | 対象者 |

|---|---|

基準額×0.285 |

|

基準額×0.485 |

|

基準額×0.685 |

|

なお、基準額とは、介護サービスにかかる費用などに応じて市町村ごとに設定する金額のことです。

医療費負担額の軽減

4つ目は、医療費負担額の軽減です。

現在の日本の制度では、国民健康保険適用の医療を受けた場合、年齢や収入によってかかった医療費の1〜3割を負担することになっていますが、それは住民税非課税世帯でも同様です。

しかし、高額療養費の自己負担限度額は減額されます。

■住民税非課税世帯の医療費の負担割合と高額療養費の自己負担限度額

年齢 | 負担割合 | 月単位の上限額 | |

|---|---|---|---|

70歳未満 | 3割 | 35,400円 | |

70〜74歳 | 2割 | 8,000円 | 15,000円〜 |

75歳以上 | 1割 | 8,000円 | 15,000円〜 |

高額療養費制度に関しては、こちらの記事をご参考ください。

高額療養費制度を徹底解説!自己負担限度額は?対象外の費用はある?

保育料の無償化

5つ目は、保育料の無償化です。

2019年10月から幼稚園・保育所・認定こども園に通う3〜5歳までの全てのこどもたちの利用料が無償化されていますが、住民税非課税世帯の子どもは0〜2歳の利用料も無料になります。

大学費用の軽減

6つ目は、大学費用の軽減です。

住民税非課税世帯の子どもは、授業料・入学金の減免や給付型奨学金の支給などが受けられます。免除や給付される金額は、進学する学校の種類や一人暮らしかどうかにより異なります。

例を見てみましょう。

例①私立大学に自宅以外から通う場合

- 給付型奨学金:年間約91万円

- 授業料:年間上限約70万円

- 入学金:年間上限約26万円

例②私立専門学校に自宅から通う場合

- 給付型奨学金:年間約46万円

- 授業料:年間上限約59万円

- 入学金:年間上限約16万円

非課税世帯の場合は、上記の金額の支援が受けられます。

介護サービス利用料の負担軽減

6つ目は、介護サービス利用料の負担軽減です。

介護保険適用で介護サービスを受ける場合、利用者が負担するのはサービス利用料の1〜3割です。

介護保険適用の介護サービスの月の限度額は介護度により定められており、限度額を超えた分は全額自己負担になりますが、住民税非課税世帯の人は限度額が以下の金額までになります。

■住民税非課税世帯の人の介護サービス利用料の限度額

段階 | 月の限度額 | 対象者 |

|---|---|---|

第1段階 | 5,000円 | 生活保護を受給している |

15,000円 | 15,000円への減額により | |

24,600円 | 市町村民税世帯非課税の | |

第2段階 | 24,600円 | 市町村民税世帯非課税で |

第3段階 | 24,600円 | 市町村民税世帯非課税で |

第4段階 | 44,400円 | 市区町村民税課税世帯~ |

住民税非課税世帯の場合、介護サービスの利用料の世帯限度額が24,600円を超えることはほぼないでしょう。

今さら聞けない!介護保険制度とは?仕組みや保険料を徹底解説!

要介護認定を受けるには?申請の流れや基準・介護保険のメリットも紹介

住民税非課税世帯に関するQ&A

最後に、住民税非課税世帯に関するQ&Aをご紹介します。

Q:年金受給者は全員住民税非課税になる?

A:年金受給者全員が住民税非課税世帯になる訳ではありません。年金収入が以下の金額以下の場合に、住民税非課税世帯になります。

年齢 | 単身 | 配偶者あり |

|---|---|---|

65歳以上 | 155万円 | 211万円 |

65歳未満 | 105万円 | 161万円 |

Q:母子家庭は全員住民税非課税になる?

A:母子家庭(ひとり親)が全員住民税非課税になる訳ではありません。母子家庭、かつ、前年の所得が135万円以下の場合に住民税非課税世帯になります。

Q:定額減税は住民税非課税の人も対象になる?

A:定額減税の対象者は2024年度に住民税が発生する人のため、住民税非課税世帯は定額減税の対象になりません。

Q:住民税非課税世帯になるための手続きは必要?

A:住民税非課税世帯になるための手続きは特にありません。年末調整や確定申告を行った結果、世帯全員が非課税の場合は住民税非課税世帯になります。

まとめ・住民税非課税世帯はさまざまな優遇措置が受けられる

住民税非課税世帯とは、世帯全員が所得割・均等割ともに非課税になる世帯のことです。

「生活扶助を受けている」「ひとり親・寡婦・未成年者・障害者で前年の所得が135万円以下である」などの特定の世帯の他、前年の所得が一定金額以下の世帯も住民税が非課税になります。

住民税非課税世帯は、国民健康保険料・国民年金保険料の減免や、医療費・介護サービス利用料の減額、保育料や大学費用の経済的負担措置などが受けられます。

中には自分から申請が必要な優遇措置もあるため、自分に必要な制度を把握し、申請漏れのないようにしましょう。

参考資料

総務省|個人住民税

国税庁|生計を一にする

国税庁|No.2011 課税される所得と非課税所得

厚生労働省|国民健康保険の保険料・保険税について

日本年金機構|国民年金保険料の免除制度・納付猶予制度

稲敷市|介護保険料のお知らせ

厚生労働省|医療費の一部負担(自己負担)割合について

こども家庭庁|幼児教育・保育の無償化概要

文部科学省|高等教育の修学支援新制度

厚生労働省|介護保険 サービスにかかる利用料

この記事の監修者

岡地 綾子 【ファイナンシャル・プランナー】

2級ファイナンシャル・プランニング技能士。 年金制度や税金制度など、誰もが抱える身近な問題の相談業務を行う。 得意分野は、生命保険・老後の生活設計・教育資金の準備・家計の見直し・相続など。